内容をまとめると

- 75歳以上の扶養問題は、世帯年収、親の年金受給額、介護保険料、医療費控除などを全て照らし合わせて確認する必要があり、「自分の場合は結局どっちが得か?」をご自身で判断することはむずかしいものです。

- 記事を最後まで読まなくても、FP個別相談なら、早い段階であなたのケースは「扶養に入れるべきか」をプロが無料診断します。

- いますぐ「扶養に入れて得をするか、損をするか」を判定をしたい人

⇒FP個別相談でシミュレーションしてもらう - FP個別相談前に知っておきたい親を扶養に入れるデメリットを確認

⇒判定しないと医療・介護費用が高くなる? - FP個別相談前に知っておきたい親を扶養に入れるメリットを確認

⇒プロのFPが教える税制控除の一例とは - 基礎知識を理解し、実際にFP個別相談に進んで自分のケースを判断

⇒気軽に相談できる無料相談にLINEから参加 - 専門家のアドバイスを聞いて実際に支出かかる損を減らせた!

この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 75歳以上の親を扶養に入れるのはデメリットが大きい?

- 【100人に調査】定年退職後の扶養についてのアンケート

- 現在、75歳以上の親を扶養に入れていますか?

- 親の扶養や介護・医療費に関して、無料で専門家に相談できる窓口があれば利用したいと思いますか?

- 75歳以上の親を扶養に入れるデメリット・注意点

- 親が支払う介護保険料が高くなる

- 介護サービス費用・老人ホームの費用が高くなる

- 高額療養費の自己負担限度額が上がる

- 75歳以上になると社会保険(健康保険)の扶養には入れない

- あなたの家は扶養で損をしていませんか?

- 別居している75歳以上の親を扶養に入れるデメリット・注意点

- 調査が厳しくなり証明書等を適宜残す必要が出てくる

- 同居している場合と扶養控除額が異なる

- 同居している場合と扶養の適用額が異なる

- 75歳以上の親を扶養に入れるメリットは?

- 75歳以上の親を扶養に入れる以外の節約術3選

- 医療費控除を最大限活用する

- 世帯分離で介護サービス費用を大幅削減する

- その他の税制控除や資産運用の方法を見直す

- 親の扶養についてよくある質問

- 親を税法上の扶養に入れるための条件は?

- 「生計を一にする」の判断基準は?

- 親を扶養に入れる際の手続きは?

- 親を扶養に入れて良いのか悩んだらFP相談サービスの利用を

- 【相談事例】良かれと思った扶養で、年間15万円の損を回避

- 【別居・同居別】75歳以上の親を扶養に入れるデメリットや注意点まとめ

75歳以上の親を扶養に入れるのはデメリットが大きい?

結論、75歳以上の親を税金の扶養に入れると税負担が減った額よりも「親の医療費や介護保険料」の増額分が大きくなり、結果的に損をするケースが目立ちます。

しかし、「それなら扶養に入れない方が正解だ」と即断するのもまた、危険です。

なぜなら、親御さんの年収や居住自治体の制度によっては、逆に扶養に入れた方が数万円単位で得をする逆転現象も存在するからです。

まず整理すべきは、扶養には2種類あるという基礎知識です。

- 社会保険上の扶養:親の健康保険料が無料になる

- 税法上の扶養:子の税金が安くなる

▼プロのFPに確認すべき3つの支出が増すリスク

無理に扶養に入れ続けると、親が「住民税非課税世帯」の枠から外れてしまい、以下の負担が急増する恐れがあります。

- 介護保険料の増額:所得段階が上がり、親が払う保険料が高くなります

- 医療・介護費の支払い上限アップ:自己負担限度額の区分が上がるため、月々の支払い上限額が数万円単位で増えるリスクがあります

これらは「年収がわずか数円オーバーしただけで、支払額がガクンと増える」という非常にシビアな境界線の上にあります。

「子の税負担を数万円減らしたつもりが、親の医療・介護費で10万円以上も損をしてしまった」という失敗は、制度を表面だけで理解していると必ず起こります。

逆に、医療・介護サービスをほとんど使わない健康状態であれば、扶養に入れた方が世帯の現金が確実に多く残るケースもあります。

【100人に調査】定年退職後の扶養についてのアンケート

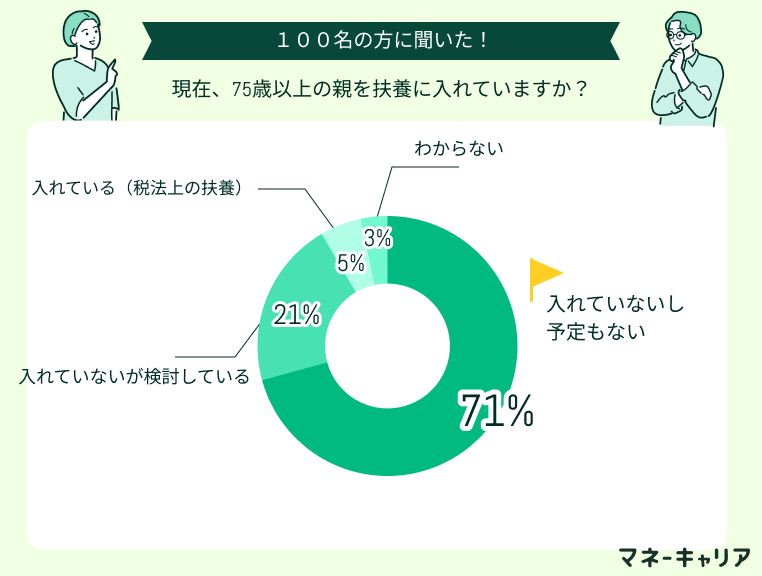

【独自調査】75歳以上の親を扶養に入れている人はわずか5%。その理由は?

定年後の扶養問題は、健康保険や税金、さらには介護リスクが絡み合う非常に複雑な課題です。マネーキャリアが100名を対象に行った調査では、驚きの実態が明らかになりました。

現在、75歳以上の親を扶養に入れていますか?

75歳以上の親の扶養状況について調査した結果を紹介します。

高齢化社会において親の扶養は多くの家庭に共通する課題ですが、実際に75歳以上の親を扶養に入れている方は全体の5%に留まっていることが分かりました。

この割合が極めて低い背景には、75歳になると後期高齢者医療制度への強制加入により、それまでの健康保険の扶養から自動的に外れるという制度上の仕組みがあります。

つまり、「税の負担を軽くできる」という小さなメリット以上に、扶養に入れることで発生する「大きな出費(医療・介護費の負担増)」を危惧し、あえて扶養に入れないという賢い選択をしているご家庭が多いことが推測されます。

親を扶養に入れない方の意見は、以下の通りです。

30代女性

メリット・デメリットがよくわからない

まだあまり考えたことがなく、メリット・デメリットがわかりません。ですが、遠くない将来には扶養に入れなければいけない可能性がでてくるので、早めに自分なりに調べなくてはいけないな、と思っているところです。

40代男性

扶養に入るメリットについて知りたい

どの程度の扶養控除のメリットなのかあまり実感が出来ない。年間で扶養に入れる場合と入れない場合のしっかりとした差額を知りたいと思っているがなかなか知る事がない。また、今後の税法の変化の予想も分からない為に不安はあります。

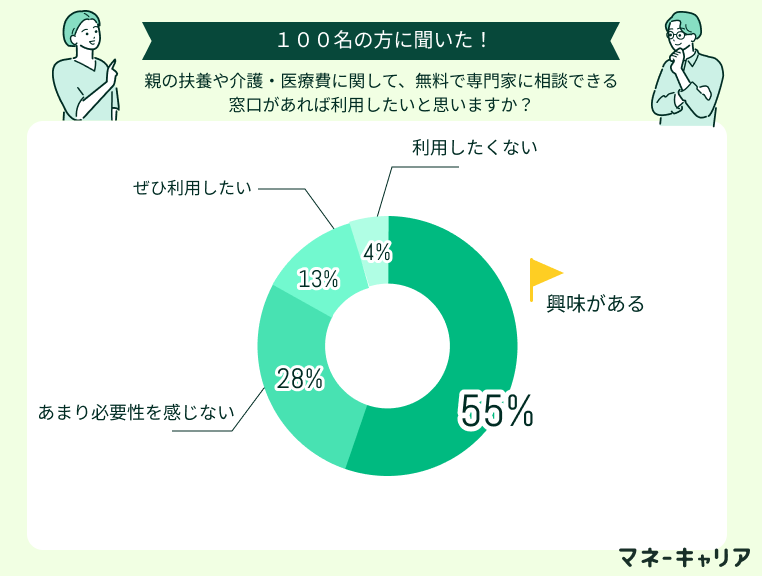

親の扶養や介護・医療費に関して、無料で専門家に相談できる窓口があれば利用したいと思いますか?

続いて、親の扶養や介護費用、医療費負担に関する専門家相談への利用意向について調査した結果を紹介します。

75歳以上の親を扶養に入れるデメリット・注意点

75歳以上の親を扶養に入れる判断には、子の税負担を減らす効果をはるかに上回る支出増のリスクが潜んでいます。

以下の4つのチェックポイントを順に確認し、ご自身の家庭が「扶養に入れても安全なケース」か「あえて外すべきケース」かを判定しましょう。

親が支払う介護保険料が高くなる

75歳以上の親を税金の扶養に入れる(同世帯にする)大きなデメリットは、親自身の介護保険料が跳ね上がる可能性がある点です。

65歳以上の介護保険料は、本人の所得だけでなく「同じ世帯に住民税を払っている人がいるか」によって決まります。

親を扶養に入れて同じ世帯になると、親単独では非課税であっても、世帯全体としては住民税を払っている世帯(課税世帯)とみなされます。その結果、保険料の判定ランク(所得段階)が上がり、支払額が急増する仕組みです。

実際に、東京都中野区の基準で、扶養に入れる前後の保険料を比較すると以下の通りです。

▼東京都中野区のシミュレーション例(親の年金収入80万円以下の場合)

| 介護保険料(年額) | 介護保険料(月額) | |

|---|---|---|

| 扶養 | 26,300円 | 2,191円 |

| 扶養外 | 75,200円 | 6,266円 |

介護サービス費用・老人ホームの費用が高くなる

75歳以上の親を扶養に入れるデメリットは、介護サービス費用・老人ホームの費用が高くなることです。

介護保険サービスには、月々の自己負担額が一定額を超えた場合に超過分が戻ってくる「高額介護サービス費」という制度があります。

この上限額(自己負担限度額)は本人の所得だけでなく、世帯全体の所得で決まるのが特徴です。

例えば、親を扶養に入れて「住民税課税世帯」になると、上限額が以下のように変動します。

| 世帯の所得区分 | 負担上限額 |

|---|---|

| 住民税非課税世帯(扶養外の目安) | 2万4,600円 |

| 住民税課税世帯(扶養内の目安) | 4万4,400円 |

| 現役並み所得(課税所得690万円以上) | 14万100円 |

高額療養費の自己負担限度額が上がる

75歳以上の親を扶養に入れるデメリットは、高額療養費の自己負担限度額が上がることです。

高額療養費制度とは、医療機関や薬局の窓口で支払ったひと月の医療費が上限額を超えた場合、超過分の払い戻しを受けられるもの。上限額は年齢や所得によって異なります。

【実際のAさんの事例】

・75歳以上の親御さんを扶養に入れたことで、医療費の上限額が「月2.4万円」から「月5.7万円」になった。

・親御さんに毎月の通院があったため、お子さまの所得を少し減らせたものの、医療費の方が圧倒的に多くなってしまう事態に。

高額療養費の自己負担限度額は、自治体ごとの保険料、高額療養費、介護保険料によって異なります。詳しくはFP個別相談にてシミュレーションを承っております。

75歳以上になると社会保険(健康保険)の扶養には入れない

75歳以上の親は、後期高齢者医療制度へ自動的に移行するため、健康保険の扶養には入れません。

75歳に達すると、医療制度は健康保険から後期高齢者医療制度に切り替わります。

これは制度上の強制移行であり加入先が固定されるため、子どもの健康保険に扶養として追加することはできません。

あなたの家は扶養で損をしていませんか?

ここまで読んだ知識を、ご自身の家庭に当てはめて計算するのは非常に困難です。なぜなら、自治体ごとに異なる保険料率、親御さんの正確な年収、そして将来の入院・介護リスクまでを網羅した精密な計算が求められるからです。

「良かれと思った扶養が、親の老後資金を減らしていた」という事態は、プロによる事前のシミュレーションで回避できます。

・今の所得で扶養に入れるべきか?

・医療・介護費を考慮した本当の損得ラインはどこか?

・将来の負担増を抑えるための最適な備えは?

自分一人で悩んで時間を使ってしまう前に、まずは30秒で完了する無料診断の予約から始めましょう。

別居している75歳以上の親を扶養に入れるデメリット・注意点

以下、「別居している」75歳以上の親を扶養に入れるデメリットと注意点を紹介します。

調査が厳しくなり証明書等を適宜残す必要が出てくる

別居している75歳以上の親を扶養に入れる場合は、税務署からの確認に備えて仕送りの記録を継続的に残す必要があります。

税法上の扶養控除では、「生計を一にする」と認められるために定期的な仕送りによる生活費の補填が求められます。

別居の場合、実態確認のために税務署から振込記録・支援額の根拠・生活費の負担状況などの提示を求められることがあります。

記録が不十分なまま申告すると、税務調査で控除の否認や追徴課税に発展する可能性があるため、仕送りの振込明細や生活費負担の証拠を日常的に整理しておきましょう。

同居している場合と扶養控除額が異なる

別居している75歳以上の親を扶養に入れると、同居している場合より控除額が小さくなり、その分税金が高くなる可能性があります。

70歳以上の親を扶養するときの控除額は、下記の通り10万円の差があります。

- 同居している場合:58万円(同居老親等)

- 別居している場合:48万円(老人扶養親族)

この違いは所得税や住民税にそのまま影響します。

別居で扶養に入れる場合は控除額が小さくなる点を理解したうえで、家計全体の税負担がどう変わるかFP個別相談で確認しましょう。

同居している場合と扶養の適用額が異なる

別居している75歳以上の親を扶養に入れる場合は、同居しているときと制度の扱いが変わり、医療や介護にかかる費用が増えることがあります。

75歳以上の親は必ず後期高齢者医療制度に加入するため、子どもの健康保険の扶養には入りません。

また、別居していると自治体の判定が変わり、介護保険料や介護サービスの自己負担が高くなるケースがあります。

扶養に入れるかどうかを考えるときは、別居と同居で費用がどう変わるかを事前にFPに確認しておくことが重要です。

75歳以上の親を扶養に入れるメリットは?

75歳以上の親を扶養に入れる以外の節約術3選

75歳以上の親を扶養に入れる方法以外に、家計の助けになる節約術は以下3つです。

制度の使い方によって、結果的に大きな節約につながることもあるため、複数の選択肢を比較しながら家計全体を見直すことが重要です。

医療費控除を最大限活用する

医療費が一定額を超えた年は、「医療費控除」を使うことで所得税や住民税が安くなる可能性があります。

年間の医療費が10万円を超えた場合(※所得200万円以上の場合)は控除の対象になります。

また、家族の医療費もまとめて申請できるため、同じ家計で暮らす親や子どもの分も合算することがです。

病院の診療費だけでなく、通院時の交通費、市販薬の購入費、医療目的で買った衛生用品 などが控除対象になることもあるので、レシートや領収書は必ず保管しておきましょう。

申請は確定申告が必要ですが、今はネットで簡単に手続きできます。医療控除は複雑な点もありますので、FP個別相談のときにまとめてお願いしましょう。

世帯分離で介護サービス費用を大幅削減する

同居している親の介護費用を抑えたい場合は、住民票上で親と子の世帯を分ける「世帯分離」という手続きが役立つことがあります。

介護保険の自己負担額は世帯の所得で決まるため、同じ世帯だと子どもの収入まで含まれてしまい負担が高くなることがあります。

一方、世帯分離をすると親本人の所得のみで計算されるようになり、自己負担額が下がるケースがあります。

ただし、世帯を分けることで医療費助成など、別の制度に影響が出る可能性もあります。

手続きの前に、FPに相談しましょう。

その他の税制控除や資産運用の方法を見直す

家計を見直すときは、使える控除やお金を増やせる制度を確認することも大切です。

たとえば、生命保険や地震保険に入っているだけで保険料控除の対象になる場合があり、年末調整や確定申告で申請すれば税金が戻ってくることがあります。

さらに、将来に向けてお金を増やしたい場合はNISAやiDeCoも有効です。

投資や年金の積立に税金の優遇があり、少額から始められるため利用者が増えている制度です。

親の扶養についてよくある質問

FP個別相談の前に確認しておきたい、親の扶養についてよくある質問をQ&A形式で回答していきます。

親を税法上の扶養に入れるための条件は?

親を税法上の扶養に入れるための条件は下記のとおりです。

- 親が「6親等以内の血族」または「3親等以内の姻族」に該当すること

- あなた(納税者)と生活面でつながりがあり、「生計を一にしている」と判断できること

- 親の年間所得が48万円以下であること(給与収入のみの場合は103万円以下)

- 親が事業専従者として給与を受け取っていないこと

「生計を一にする」の判断基準は?

親を扶養に入れる際の手続きは?

親を扶養に入れる場合は、税制上の手続きと社会保険上の手続きが必要です。

ただし、親が75歳以上の場合は社会保険の扶養には入れないため、行うのは税制上の手続きのみとなります。

税制上の手続きは、子どもの年末調整で「扶養控除等(異動)申告書」を提出するか、もしくは確定申告で扶養していることを申告する方法で行います。

親を扶養に入れて良いのか悩んだらFP相談サービスの利用を

親を扶養に入れるかどうかを判断するには、扶養制度の条件だけでなく保険料や医療費の負担がどう変わるかなど家計全体への影響を整理することが大切です。

ただ、制度の細かいルールや税金の仕組みまで一人で確認するのはどうしても難しい部分があります。

そんなときは、家計や制度に詳しいFP(ファイナンシャルプランナー)に相談する方法もあります。

家族構成や収入、親の状況を踏まえながら、どの選択が自分たちにとって無理のない形なのか一緒に整理してくれます。

マネーキャリアなら事前準備なしで相談でき、何度でも無料で利用できる点が特徴です。

「まずは自分のケースでどう考えるべきか知りたい」という段階でも気軽に使えるので、判断に迷ったときのサポートとして便利です。

▼マネーキャリアの概要

- お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、年収や税を抑える方法について知見の豊富な、ファイナンシャルプランナーのプロのみを厳選。

- 資産形成や総合的なライフプランの相談から最適な解決策を提案可能。

【相談事例】良かれと思った扶養で、年間15万円の損を回避

親を扶養に入れるべきか悩んでいたAさんの事例を紹介します。専門家のシミュレーションによって、自分では気づけなかった「隠れたコスト」が判明しました。

【相談者:Aさん(45歳・会社員)のケース 】

・家族構成: 妻、子2人、別居の母(78歳・年金収入120万円)

・相談のきっかけ: 母を税法上の扶養に入れれば、自分の所得税・住民税が安くなると知った。親孝行のつもりで手続きをしようとしたが、念のためプロに相談。

【診断結果:扶養に入れた場合と入れなかった場合の比較】

| Aさんの希望 | FPの推奨 | |

|---|---|---|

| Aさんの税負担 | 約5.8万円 | 軽減 0円(現状維持) |

| 母の介護保険料 | 約4.5万円 | 増加 0円(現状維持) |

| 母の医療費上限 | 年間約16万円 増加するリスク | 年間約3万円(現状維持) |

| 合計の損 | 年間 約14.7万円のマイナス | 家計への悪影響なし |

このように、家族全体の支出が最小になる「損得の分岐点」は、一人ひとりの通院状況や年金受給額によって1円単位で異なります。

Aさんのように、良かれと思った判断が裏目に出てしまうケースは珍しくありません。マネーキャリアでは、この記事で紹介したような複雑な計算を、プロがあなたに代わって精密に行います。

・自分の年収なら、いくら還付されるのか?

・ 親の医療・介護状況で、負担増のリスクはどのくらいあるか?

【別居・同居別】75歳以上の親を扶養に入れるデメリットや注意点まとめ

ここまで、75歳以上の親を扶養に入れる際に気をつけたい点を、同居・別居それぞれのケースで整理してきました。

同居の場合は税制面でのメリットがやや大きいものの、介護保険料や医療費の自己負担が増えるケースがあります。別居の場合は扶養控除額が下がり、仕送りの記録など必要な手続きが増える点がポイントです。

また、いずれの場合でも、75歳以上の親は社会保険の扶養には入れないため、健康保険料の負担軽減は期待できません。

とはいえ、実際にどちらが負担を抑えられるかは、親の健康状態や世帯収入、介護サービスの利用状況などによって異なります。将来の出費も視野に入れながら、自分たちの状況に合った判断をすることが大切です。

扶養の判断に迷ったときは、専門家に一度相談して整理してみるのも一つの方法です。マネーキャリアでは、FP(ファイナンシャルプランナー)に家計や扶養の相談を何度でも無料 で行えるため、制度の確認や将来の見通しを立てる際に活用できます。

▼扶養の判断は「自力で行うorプロの相談」どっちがいいか比較

(左右にスクロールできます)

| 比較項目 | 自分でネットで調べる | マネーキャリアに相談 |

|---|---|---|

| 情報の正確性 | 一般論しかわからない | あなたの年収・家族構成で算出 |

| 所要時間 | 数時間〜数日(迷う) | 1時間~1.5時間から |

| 他制度との比較 | 他の税控除との併用が不明 | 全体を比較してからプランを提示 |

| 安心感 | 結局、不安が残る | FP資格保持者が根拠を解説し、 何度でも相談できる |

| 費用 | 0円 (判断次第で損する可能性も) | 0円(何度でも無料) |