内容をまとめると

- 資産形成は0から資産を作ること(目的)

- 資産運用は、資産をさらに増やすために運用すること(手段)

- 資産運用手段は、投資信託や銀行定期預金、積立NISAやiDeCoなどがある

- 年代別におすすめの資産運用方法は異なるので注意

- 資産形成や資産運用に関する相談は満足度98.6%のマネーキャリアへ!

- 何度でも相談無料!

監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 資産運用と資産形成の違いとは?

- 資産運用とは

- 資産形成とは

- 資産保全とは

- 資産形成や資産運用の必要性は?

- 貯蓄とは?

- 投資とは?

- 資産形成や資産運用の種類

- 預貯金

- 外貨預金

- 投資信託

- 株式投資

- 金やプラチナ

- NISA

- iDeCo(確定拠出型年金)

- 資産形成で投資がおすすめの理由

- 貯蓄より投資の方が高い複利が期待できる場合がある

- 税制優遇が活用できる投資もある

- 投資をする際に注意すべきリスクとは

- 年代別おすすめ資産形成方法

- 20代

- 30代

- 40代〜50代

- 60代

- 資産形成と資産運用をおこなうときのコツ3選

- ライフプランを立て、目標金額を明確にする

- 長期投資をして複利効果を最大限に活かす

- 分散投資をしてリスクを小さくする

- 資産形成と資産運用で失敗しないために

- 資産形成と資産運用の小さな疑問は「資産運用の無料相談窓口」へ

- まとめ:資産形成と資産運用で将来に備えよう!

資産運用と資産形成の違いとは?

以下では、資産運用と資産形成の違いを解説します。

- 資産運用とは

- 資産形成とは

- 資産保全とは

資産運用とは

資産運用とは、手元の資産を「増やす・守る」ために、預貯金や投資などを活用してお金の置き方を工夫することです。資産運用が必要な理由は、将来の経済的な安定を確保し、インフレによる実質的な目減りに備えるためです。

最近の物価の上昇はあなたも実感しているかと思います。もし資産運用を行わないと、物価が上昇するにしたがって、お金の価値は下がってしまうのです。

例えば、今ビックマックが500円だとします。インフレが進みビックマックが1,000円になった場合を考えてみます。同じビックマックなのに500円ではなく1,000円ないと買えないということは、お金の価値が半分になったことを意味します。

資産運用は一日でも早く始めることで、時間を味方につけやすくなり、積立や分散を通じて価格変動リスクを抑えながら運用を進めやすくなります。

資産形成とは

資産形成とは、長期的な視点で自分の財産を築き上げていくことです。資産運用が「お金を増やす」ことに焦点を当てているのに対し、資産形成はより広い概念で、貯蓄だけでなく、家計の見直し(支出の最適化)や収入を増やす工夫、投資の活用なども含まれます。

ではなぜ資産形成が必要なのでしょうか。それは将来の経済的安定を確保し、人生の選択肢を広げるためです。

子どもの教育費、マイホームの購入、老後の生活費など、人生には大きなお金がかかるイベントがたくさんあります。資産形成は、こうした将来の不安を解消し、より豊かな生活を送るための第一歩となります。

例えば、家計を見直し、毎月5,000円を貯蓄(または運用)に回したとしましょう。これを年利2%で10年続けると、複利効果により10年後には約66万円になります。さらに、このお金を基に投資を始めれば、より大きな資産形成が可能になります。 ※年利は仮定であり、手数料・税金等は考慮していません。

資産形成は難しいことではありません。収入を増やし、支出を抑え、貯蓄や投資を習慣化することで、誰でも始められます。

資産保全とは

資産形成や資産運用と並んで、大切なのが資産保全です。せっかく築き上げた資産を、様々なリスクから守るための具体的な行動を指します。

ではなぜ資産保全が必要なのでしょうか?それは、病気やケガ、災害、そして経済の変動など、想定外の出来事によってあなたの大切な資産が、失われる可能性があるからです。資産保全は、こうしたリスクから資産を守るための対策です。

そのための方法としては、地域や資産の分散投資や生命保険、損害保険の活用などいろいろな方法が考えられます。また、iDeCoやNISAなどの税制優遇制度を活用して税負担を抑え、手取り(キャッシュフロー)を守ることも、広い意味で資産保全につながります。

資産保全は一度行えば終わりではありません。あなたを取り巻く環境は常に変わるため、定期的に見直し、状況に応じた適切な対策を続けることが重要です。

資産形成や資産運用の必要性は?

以下では、資産形成や資産運用の必要性を解説します。

- 貯蓄とは?

- 投資とは?

貯蓄とは?

貯蓄とは、将来のためにお金を貯めることです。前の項目で説明した「資産形成」と似ていますが、資産形成は貯蓄に加えて不動産や投資なども含めて資産全体を築く考え方である一方、貯蓄は現金(預貯金)を増やして備えることを指します。

では、なぜ貯蓄が大切なのでしょうか。それは、予期せぬ出費に備えたり、大きな目標を実現したりするためです。

例えば不動産を考えてみます。急な出費が必要となった場合でも、不動産だと現金化に時間がかかるため、対応できないケースも考えられます。貯蓄があれば選択肢が広がり、心の余裕も生まれます。

貯蓄を行うため、毎日のコーヒー代500円を貯金に回すと、1年で約18万円になります。これだけでも、急な出費や小旅行の資金として使えます。さらに、この習慣を3年続ければ、約54万円になり、車の頭金や留学資金など、大きな夢の実現に近づくことができます。

貯蓄は、資産形成の基礎であり、安定した生活を送るために欠かせないものです。また、貯蓄は特別なスキルがなくても始められます。大切なのは、小さな積み重ねと継続する力。今日から、自分に合った方法で貯蓄を始めてみましょう。

投資とは?

貯蓄も大切ですが、お金を増やすためには、投資も有効な手段の一つです。投資とは、将来のリターンを期待してお金を活用することです。

前の項目で説明した「資産運用」と似ている考え方ですが、資産運用は投資に比べるとより広い概念で、不動産や美術品などを含む様々な資産を効果的に管理し、価値を維持・増加させる活動全般を指します。

一方で投資とは、資産運用の一部であり、より具体的な行動を指す概念です。主に株式や投資信託などの金融商品にお金を投じて、将来のリターンを得ることを目的としています。

投資は特別なものではなく、少額から始められます。大切なのはリスクを理解し、長期的に続けることです。専門家に相談し、分散投資を心がけることで、初心者でも無理のない形で続けやすくなります。

資産形成や資産運用の種類

以下では、資産形成や資産運用の種類について解説します。

- 預貯金

- 外貨預金

- 投資信託

- 株式投資

- 金やプラチナ

- NISA

- iDeCo

預貯金

預貯金は、銀行などにお金を預けて貯める方法です。定期預金のように期間をあらかじめ決めて預け入れるタイプもあります。

誰でも簡単に始められます。定期預金は満期まで引き出しにくいため、計画的に将来資金を貯めたい方に向いています。

外貨預金

外貨預金とは、日本円ではなくアメリカドルやユーロなどの外貨で預金を行うことです。

為替レートの変動によって、預け入れた金額よりも多く引き出すことができる可能性があるため、高利回りや為替差益を期待する人が利用します

例えば、1ドル=150円のときに100ドルを預け、1ドル=160円になったときに引き出すと、為替差益が出る可能性があります(※手数料は考慮せず)。

外貨預金には、以下のようなメリットとデメリットがあります。

メリット

- 円預金よりも高金利な通貨で預けることで、高い利息を得られる可能性があります。

- 為替差益を得ることで、資産を増やすチャンスがあります。

- 円だけでなく、外貨で資産を持つことで、リスクを分散できます。

- 預け入れた通貨が円に対して下落した場合、為替差損が生じ、元本割れのリスクがあります。

- 外貨に交換する際や、引き出す際に手数料がかかります。

- 日本の預金保険制度の対象外であるため、銀行が破綻した場合、全額が保護されない可能性があります。

投資信託

投資信託とは、多くの投資家から集めたお金をひとつにまとめ、運用の専門家(運用会社)が株式や債券などに投資して運用する金融商品です。

運用をプロの投資家に任せることができるので、難しい投資判断が必要なく、初心者や忙しい方でも始めやすい「始めやすい投資」となっています。

株式投資

株式投資とは、上場企業の株を購入することで、その企業の株主となり、企業の業績向上に伴う株価の上昇によって利益を得る投資方法です。

株主は、株価の上昇によって利益を得るだけでなく、企業の経営に参加する権利や、配当金を受け取る権利を持つこともあります。

例えば、ある企業の株を1株1,000円で購入し、それが1,200円に上昇した場合、1株あたり200円の利益を得ることができます。

株式投資には、以下のようなメリットとデメリットがあります。

メリット

- 高いリターンの可能性:株式市場は長期的に見て他の多くの投資手段よりも高いリターンを生み出す可能性があります。

- 配当収入:多くの企業は株主に対して定期的に配当を支払います。これにより、株価の上昇とは別に安定した収入を得ることができます。

- 分散投資の容易さ:様々な業種や地域の企業の株式に投資することで、リスクを分散させることが比較的容易です。

デメリット

- 価格変動リスク:株価は様々な要因により短期的に大きく変動することがあります。

- 情報収集・分析の必要性:適切な投資判断を行うためには、企業や市場に関する情報を常に収集・分析する必要があります。

- 心理的ストレス:株価の変動は投資家に大きな心理的ストレスを与える可能性があります。

これらのメリットとデメリットを十分に理解し、ご自身の状況やリスク許容度に応じて投資判断を行うことが重要です。

金やプラチナ

金やプラチナへの投資とは、金やプラチナを資産として購入し、価格の上昇によって利益を得る投資方法です。

古くから価値のあるものとして扱われており、経済不安やインフレ時にその価値が上昇する傾向があります。

金やプラチナへの投資には、以下のようなメリットとデメリットがあります。

メリット

- インフレヘッジとして有効:物価が上昇したり、通貨の価値が下落しても、金やプラチナの価値は相対的に安定しやすいとされています。

- 安全資産としての機能:政治的不安定や経済危機の際に、他の資産が値下がりする局面でも価値が上昇する傾向があります。

- 資産の分散効果:株式や債券とは異なる値動きをすることが多いため、ポートフォリオに組み入れることで分散効果が期待できます。

デメリット

- 安定収入がない:株式のような配当や債券のような利子がないため、長期的に他の資産と比べて収益性が劣る可能性があります。

- 価格の変動性:世界の政治経済情勢や需給バランスにより大きく変動することがあります。

- 保管・取引コスト:実物の金やプラチナを保有する場合、安全な保管場所が必要となり、それにはコストがかかります。

NISA

NISA(新NISA)は、投資で得た利益(売却益・分配金など)が非課税になる制度で、初心者でも資産形成を始めやすい仕組みです。

「成長投資枠」と「つみたて投資枠」の2つで構成され、年間合計360万円まで投資できます。内訳は、成長投資枠が年240万円、つみたて投資枠が年120万円です。

運用では「長期・積立・分散」を意識することで、値動きのリスクを抑えながら資産形成を進めやすくなります。長期で続けるほど、運用益を再投資する複利効果も期待できます。

新NISA(つみたて投資枠)のメリットとデメリットは以下の通りです。

iDeCo(確定拠出型年金)

iDeCo(個人型確定拠出年金)は、掛金が所得控除の対象となり、運用益も非課税で積み立てられる老後資金づくりの制度です。原則60歳まで引き出せない点には注意が必要ですが、税制優遇を活かして長期で資産形成を進めやすい特徴があります。

また、2024年12月の制度改正により、企業型DCなどに加入している会社員の方でもiDeCoを併用しやすくなる見直しや、手続きの簡素化(事業主証明書の取り扱い見直し等)が進んでいます。

iDeCoを含め、資産形成の基本は、まずは月々の収入から支出を引いた余裕資金を、無理のない範囲で貯蓄や投資に回すことです。

更にお勧めなのは、収入の中から一定の貯蓄金額を先取りし、残った金額で生活費をやりくりする方法です。

貯蓄については、貯蓄専用の口座を作ったり、勤務先での財形貯蓄や、積立や定期預金など、自分に合った方法を選びましょう。老後資金づくりは、税制優遇のあるiDeCoの活用も選択肢になります。

資産形成で投資がおすすめの理由

以下では、資産形成で投資がおすすめの理由を解説します。

- 貯蓄より投資の方が高い複利が期待できる場合がある

- 税制優遇が活用できる投資もある

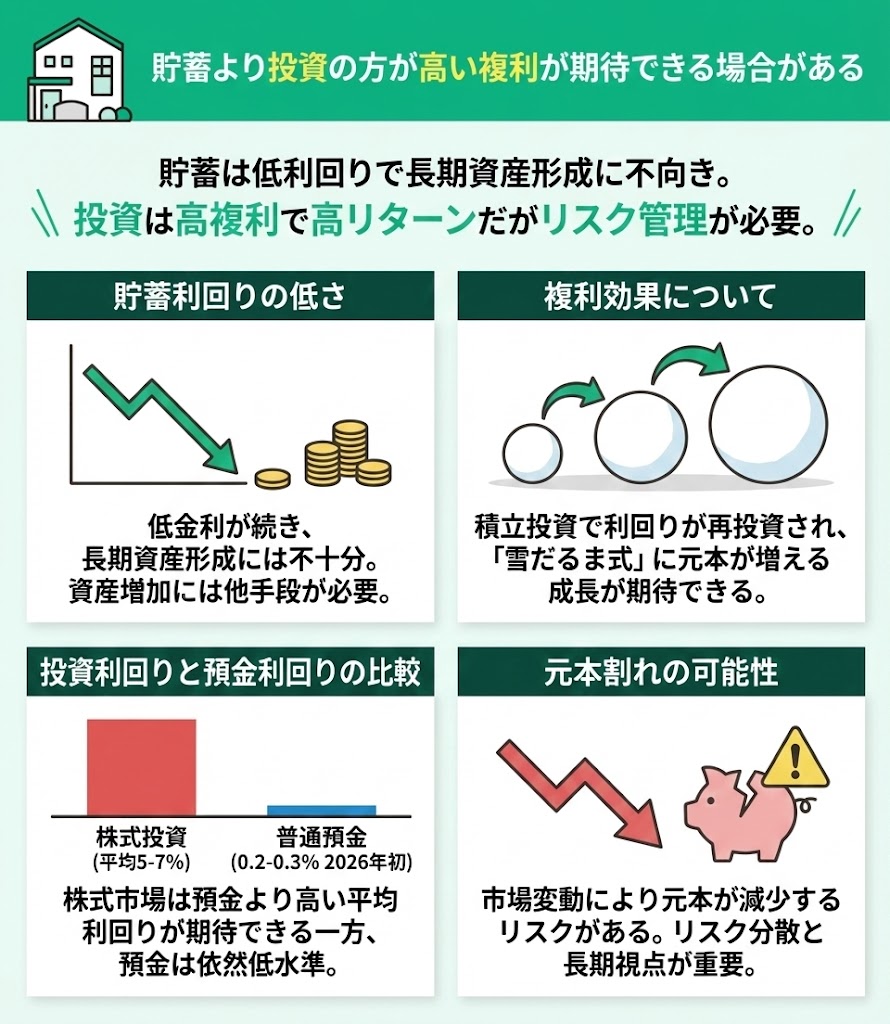

貯蓄より投資の方が高い複利が期待できる場合がある

貯蓄の利回りは非常に低く、長期的な資産形成には不向きです。一方、投資は複利効果により元本が増え、預金よりも高いリターンが期待できますが、リスク管理が重要です。

下記の4つのポイントについて解説します。

- 貯蓄利回りの低さ

- 複利効果について

- 投資利回りと預金利回りの比較

- 元本割れの可能性

貯蓄利回りの低さ

日本銀行の政策に基づく預金利回りは、長らく低水準が続いています。これにより、長期間の資産形成には不向きであるため、資産を増やしたい場合は別の手段を検討する必要があります。

複利効果について

積立投資の魅力は、時間を味方につけた複利効果です。例えば、毎月一定額を株式や投資信託に積み立てることで、元本に対する利回りが再投資され、その利回りがさらに利回りを生むという「雪だるま式」の成長が期待できます。

投資利回りと預金利回りの比較

預金の利回りが低迷している一方、株式市場や債券市場での投資は、平均的により高い利回りを期待できます。たとえば、長期的には株式の平均利回りは5%から7%と言われています。一方で、メガバンクの普通預金金利は0.3%(2026年2月2日から)と、以前より上昇したものの、長期の資産形成という観点では依然として低い水準にとどまっています。

元本割れの可能性

投資にはリスクがあります。その最大のリスクは「元本割れ」です。市場の変動により、投資した金額が減少する可能性があるため、全ての投資が必ず利益を生むわけではありません。このため、投資を行う際にはリスク分散や長期視点での投資を心がけることが重要です。

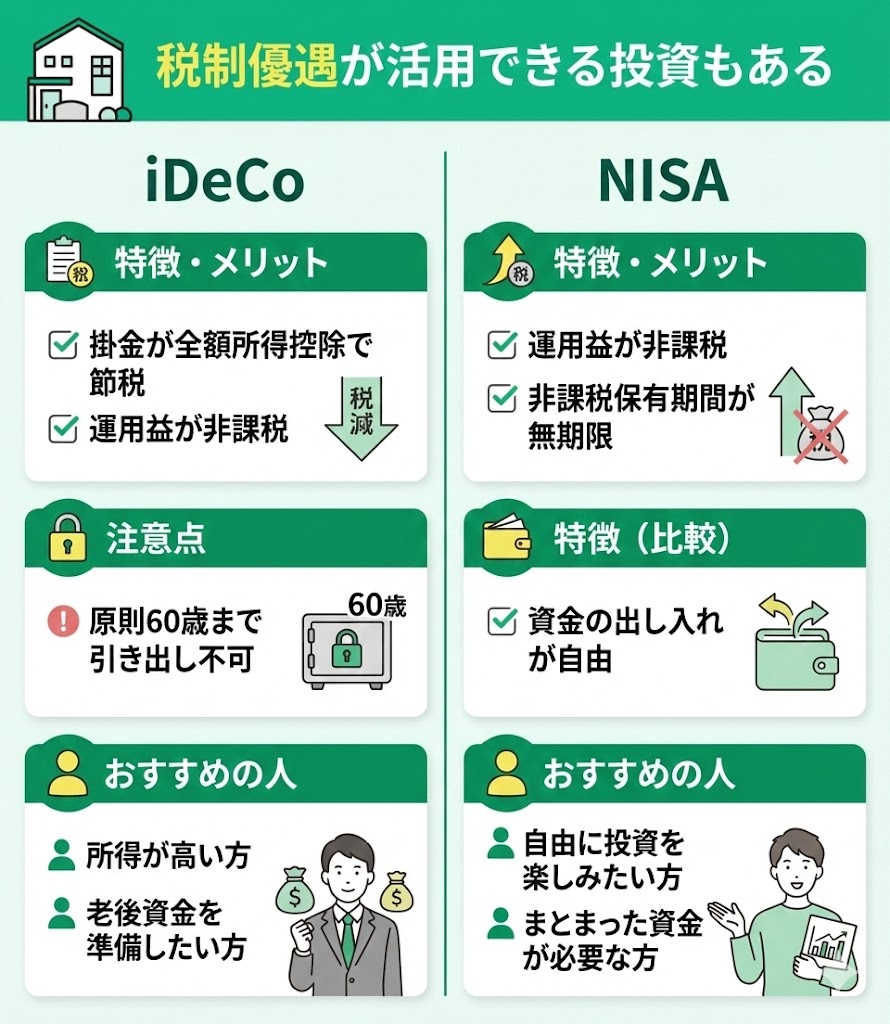

税制優遇が活用できる投資もある

税制優遇のある投資制度としてはiDeCoとNISAがありますが、その仕組みは大きく異なります。それぞれについて解説します。

iDeCo

掛金が全額所得控除になるため、課税対象の所得が減り、その分所得税や住民税の負担を抑えられるメリットがあります。運用益も非課税です。

老後のために積み立てることを目的とした制度で、拠出したお金は原則60歳まで引き出すことができない点には注意が必要です。

所得が高い方や老後資金の準備をしたい方におすすめです。

NISA

NISAは運用益が非課税になる制度です。つまり、投資で得た利益に税金がかかりません。iDeCoと比べて、資金の出し入れの自由度が高い点が特徴で、非課税で保有できる期間も無期限です。

比較的自由に投資を楽しみたい方や、まとまった資金が必要な場合におすすめです。

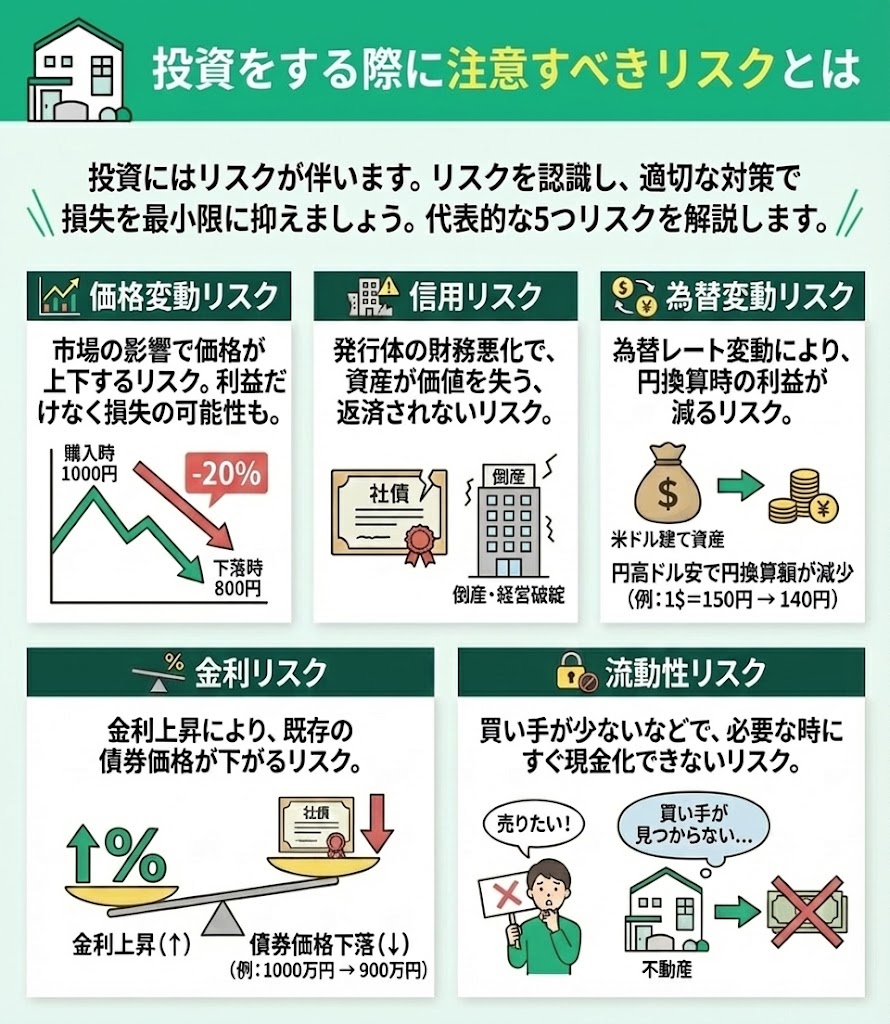

投資をする際に注意すべきリスクとは

投資を始める際には、リスクが伴うことも理解しておくことが重要です。投資のリスクを十分に認識し、適切な対応策を講じることで損失を最小限に抑えることができます。ここでは、代表的な下記5つのリスクについて説明します。

- 価格変動リスク

- 信用リスク(デフォルトリスク)

- 為替変動リスク

- 金利リスク

- 流動性リスク

年代別おすすめ資産形成方法

▼ポイント

- NISA(つみたて投資枠)等を活用して少額からでも投資を始める

- 長期運用で時間を味方に

- 無理に投資をしすぎない

20代30代は資産運用を行うのに十分な資金が貯まっていない場合も多いでしょう。

しかし、そのような状況でも3000円や5000円の少額からでも資産運用を始めることが重要なポイントです。

長期運用することで、万が一損失が発生しても、時間を味方につけて回復を待てる可能性がありますし、複利の効果も狙いやすくなります。

ただし、生活費を削ってまでの無理な運用は続けることができません。

無理のない範囲で、継続できる資産運用を目指しましょう。

20代

20代での資産形成は、時間を味方につける大きなチャンスです。無理なく、効率的に資産を増やすための3つのポイントを紹介します。

NISAの活用

まず、NISAを活用しましょう。NISA口座を使うと、毎年一定額までの投資で得られる利益が非課税になります。

たとえば、通常の株式投資では利益に対して約20%の税金がかかりますが、NISAならその税金がかかりません。※税率は復興特別所得税を含め正確には20.315%です。

NISAの「つみたて投資枠」なら、年間120万円までの投資枠があり、非課税で保有できる期間は無期限です。若いうちから少額でもコツコツと積み立てを始めると、税制の恩恵を受けながら資産を増やすことができます。

長期投資を心がける

20代の皆さんには、投資の最大の武器である「時間」があります。

長期的に資産を運用することで、運用益を再投資する複利の効果が期待でき、資産形成を進めやすくなります。特に株式市場は短期的な変動があっても、長期的には成長する傾向があります。

焦らず、じっくりと資産を育てる姿勢が重要です。

無理をしない投資

資産形成は、生活に無理のない範囲で始めることが大切です。

収入や支出のバランスを考え、毎月の余裕資金の中から少額ずつ積み立てを行うことで、無理なく続けられます。

投資に対して過度なプレッシャーを感じる必要はありません。安定した生活を保ちながら、計画的に資産を形成していくことが長く続けるためのポイントです。

30代

30代は、収入が安定し始め、将来を見据えた資産形成に取り組みやすい時期です。ここでは、無理なく効率的に資産を増やすためのポイントを紹介します。

NISAの活用

30代の方にとってもNISAの活用は非常に有効です。非課税で運用できることで、家族や将来のために着実に資産を増やす手助けとなります。

長期投資を心がける

20代の方と同様、長期投資で複利効果を活かすことが期待でき、資産形成を進めやすくなります。短期の市場変動に惑わされずに資産を育てましょう。

無理をしない投資

20代の時と比べると、収入が増えた方も多いでしょう。収入が増えたとしても、投資に使う金額は生活に無理のない範囲で設定することが大切です。

30代になると、結婚や出産などのライフイベントを迎え、環境が大きく変わる時期でもあります。急な支出に備えて現金の貯蓄も確保しておくことが重要です。

40代〜50代

▼ポイント

- 教育費など必要な場合は投資の取り崩しも視野に入れる

- 老後を見据えた資産形成を始める

40代〜50代は、子どもがいる家庭では大学進学などで教育費が大きくなりやすい時期です。

それまでの資産運用で形成した資産は、必要に応じて一部を取り崩し、教育費に充てることも検討しましょう。

そして、子供にお金が掛からなくなったら、資産運用額を増やしたり、新たに資産運用を始めるなどして、老後資金に備えることがおすすめです。

60代

▼ポイント

- 減らさない運用を行うことが重要

60代以降は、収入も年金がメインとなる方が多いでしょう。

そのため、資産運用を行う場合は減らさない「守りの運用」をすることが大切です。

例えば、新NISA(つみたて投資枠)で運用している場合は、債券を組み合わせるなどして分散を意識し、リスクを抑えた運用を心掛けるとよいでしょう。

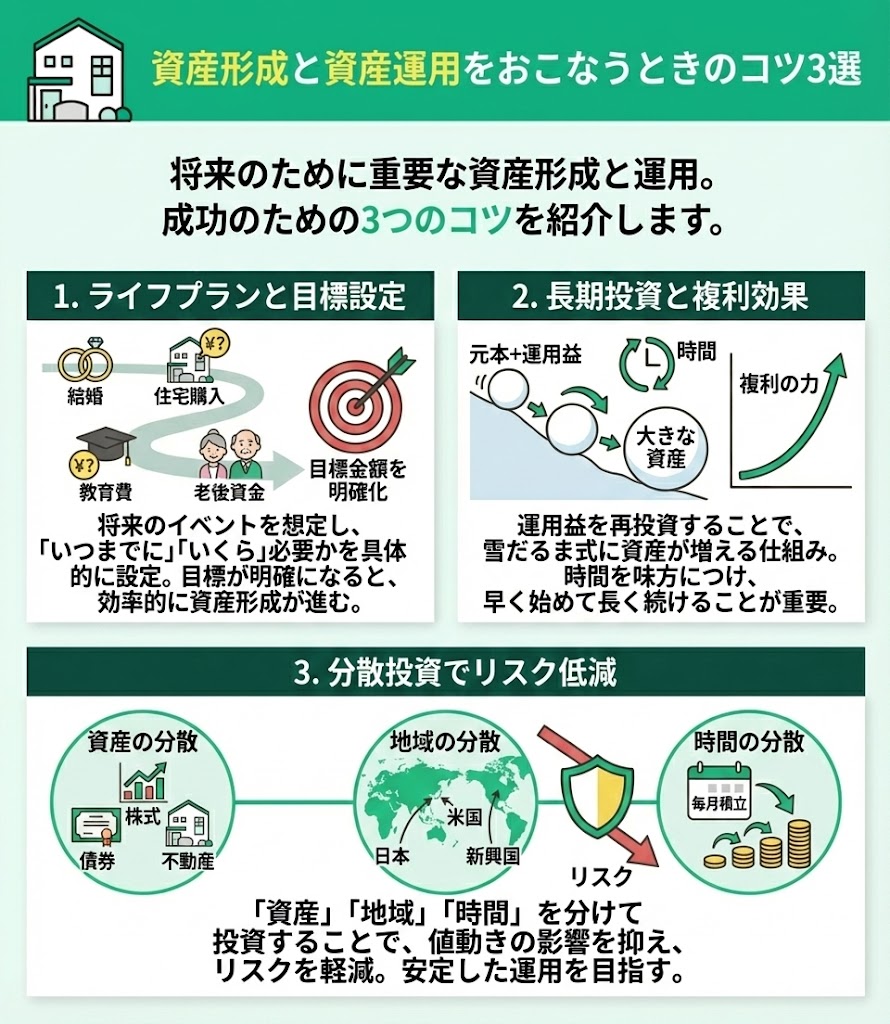

資産形成と資産運用をおこなうときのコツ3選

以下では、資産形成と資産運用をおこなうときのコツ3選を解説します。

- ライフプランを立て、目標金額を明確にする

- 長期投資をして複利効果を最大限に活かす

- 分散投資をしてリスクを小さくする

ライフプランを立て、目標金額を明確にする

ライフプランとは、結婚、出産、住宅購入など人生で起こるイベントをあらかじめ考慮に入れた人生設計のことです。資産形成や資産運用を始めるにあたっては、ライフプランを立て、目標金額を明確にすることが大変重要です。

なぜなら、漠然とした将来の不安を解消し、具体的な目標に向かって行動するためです。ライフプランを立てることで、いつまでにいくらのお金が必要なのかが明確になり、効率的に資産形成を進めることができます。

例えば、35歳で5,000万円の家を買い、60歳で2,000万円の退職金を貯めるという目標を立てたとします。これを基に、毎月の貯蓄額や投資計画を立てられます。「35歳までに1,000万円の頭金を貯める」と具体的に決めれば、月々いくら貯めるべきかが分かります。

ライフプランと目標金額の設定は、決して難しいものではありません。しかし、せっかく立てた目標も行動しなければ、絵に描いた餅になってしまいます。大切なのは、具体的な目標を設定し、それに向かって行動することです。

長期投資をして複利効果を最大限に活かす

長期投資で複利効果を活かすことは、資産形成の基本的な考え方のひとつです。

ではなぜ長期投資が大切なのでしょうか?それは、複利効果と呼ばれる仕組みがあるからです。複利とは、運用益を元本に再投資することで、その後の運用益もさらに増えるという仕組みです。時間を味方につけることで、小さな積み重ねが大きな成果につながります。

例えば、毎月1万円を年利5%で投資した場合、10年後には約155万円、20年後には約411万円、30年後には約832万円になります。投資総額と比べてみると、10年の投資総額は120万、20年で240万、30年で360万円となりますので、大きく増えていることがわかります。これが複利の力です。 ただし、利回りは一定ではなく、実際の運用結果は市場環境や手数料等によって変動します。

複利効果で時間を味方につける長期投資は、特別な才能がなくても始められます。大切なのは、早く始めて長く続けることです。短期的な変動に一喜一憂せず、長い目で見守る姿勢が重要です。

分散投資をしてリスクを小さくする

投資を成功させるためには、リスクを抑える「分散」が重要です。ここでは、資産、地域、時間の3つの分散について解説します。

資産の分散

株式だけに投資するのではなく、債券や不動産など、異なる資産に分散することで、ある一つの資産が値下がりしても、他の資産の値動きで影響を和らげられる可能性があります。これにより、リスクを軽減しながら安定したリターンを得やすくなります。

地域の分散

日本だけでなく、海外にも投資を広げることで、国内経済の影響を抑えやすくなります。例えば、日本の景気が悪い局面でも、米国や新興国など他地域の成長がポートフォリオを下支えする可能性があります。

時間の分散

一度に大きな金額を投資するのではなく、定期的に少額ずつ投資する「ドルコスト平均法」を使うことで、購入価格を平準化し、価格変動リスクを抑える効果が期待できます。

資産形成と資産運用で失敗しないために

以下では、「資産形成や資産運用に関する悩み」を無料で相談しながら整理する方法を紹介します。

資産運用でどのように利益を出すのか、投資をする際に注意すべきリスク、という点に関して、誰でも不安を感じることが多いです。また、自身が考える方法やメリットが最適とは限りません。

そして、専門知識がないまま資産運用を開始してしまうと、専門家に相談していなかったために、想定以上の損失につながる可能性もあります。したがってFPへの相談が有効な選択肢となるのです。

しかし、正しい相談先を選ばなければ、正確なアドバイスを得られない可能性もあるので、近年は「プロのFPへ無料で何度でも」相談ができる資産運用の無料相談窓口を使う人も増えています。

丸紅グループが運営する資産運用の無料相談窓口は「相談実績80,000件以上、満足度98.6%」の 高い評価があるため、資産運用の悩みの解消が可能です。そのため、相談先選びに迷う方でも利用を検討しやすく、資産運用に関する不安の軽減にもつながります。

資産形成と資産運用の小さな疑問は「資産運用の無料相談窓口」へ

資産運用に関する全ての悩みにオンラインで相談できる

資産運用の無料相談窓口:https://money-career.com/

<資産運用の無料相談窓口のおすすめポイントとは?>

・お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、法人保険のプロのみを厳選しています。

・お金のことだけではなく、総合的な事業リスクへの対策を踏まえて「自社の理想の状態を叶える」提案が可能です。

・資産運用の無料相談窓口は「丸紅グループである株式会社Wizleap」が運営しており、満足度98.6%、相談実績も80,000件以上を誇ります。

<資産運用の無料相談窓口の利用料金>

資産運用の無料相談窓口では、プロのファイナンシャルプランナーに 「無料で」「何度でも」相談できるので、相談開始〜完了まで一切料金は発生しません。

まとめ:資産形成と資産運用で将来に備えよう!

ここまで、資産運用の種類や年代別のおすすめ資産形成方法から、おすすめの相談先まで紹介しました。

資産運用で利益を目指しつつ、リスクを抑えながら進めるためには、専門的なアドバイスが役立つ場合があります。また、具体的な目標を達成するためには、FP(ファイナンシャルプランナー)のような専門家に相談することが有効です。

しかし、資産運用で利益を目指したり、自分に合った商品を選んだりするには専門知識が必要であり、どの選択肢が最適かを判断するのは容易ではありません。

そこで、プロのFPに「何度でも無料」で相談でき、資産運用プランが固まっていなくてもサポートを受けられるマネーキャリアの【資産運用の無料相談窓口】を活用するのも一つの方法です。

無料相談予約は30秒で完了するので、ぜひマネーキャリアへ気軽に相談しつつ、スピーディにライフプランを作 成して将来の不安を解消しましょう。