この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

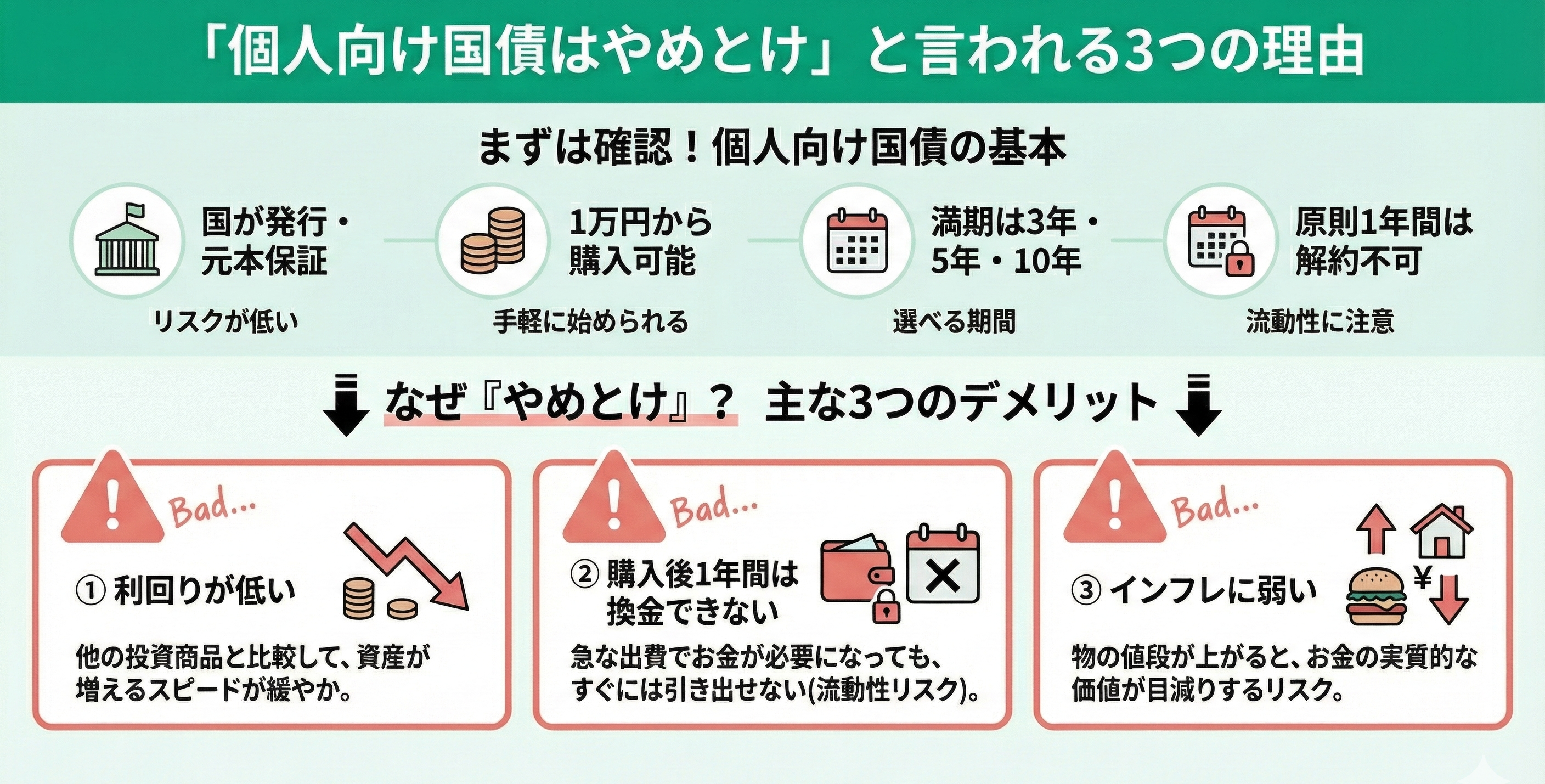

「個人向け国債はやめとけ」と言われる3つの理由

個人向け国債がなぜ「やめとけ」と言われるのか、その理由を考える前提として、まずは個人向け国債の基本的な仕組みについて簡単におさらいしておきましょう。

| 個人向け国債の特徴 | |

|---|---|

| 概要 | ・国が発行する債券、個人のみ購入可能 ・満期まで保有することで元本が償還 |

| 購入単位 | 額面1万円から1万円単位で購入可 |

| 種類 | 10年満期の「変動金利型」 5年・3年満期の「固定金利型」 |

| 中途換金 | 発行後1年経過後から可能 ※ただし中途換金調整額が差し引かれる |

| 利子の支払い | 半年ごとに1回 ※発行月と発行月の半年後 |

| 販売窓口 | 証券会社、銀行、郵便局など |

このように、個人向け国債は元本保証があり、リスクの低い運用商品として知られています。しかし一方で、「やめとけ」と言われることもあるのはなぜでしょうか?

「やめとけ」と言われる所以となるデメリットは次の3つです。

- 利回りが低いから

- 購入後1年間は換金できないから

- インフレに弱いから

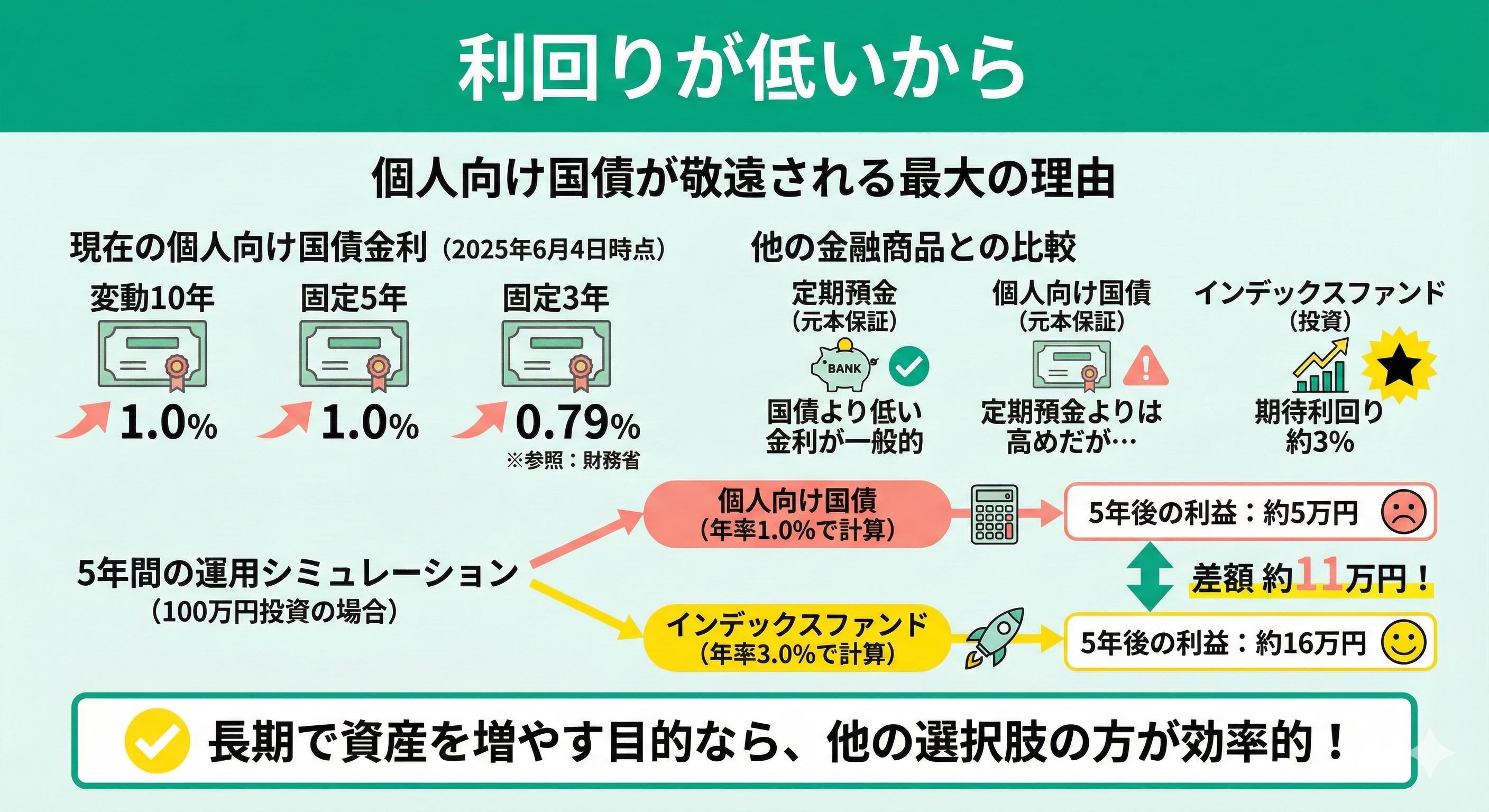

利回りが低いから

個人向け国債が敬遠される最大の理由は、利回りの低さです。 政策金利が上昇する昨今、国債の金利も上昇してきましたが、それでもやはり大きなリターンは期待できません。

以下は、2025年6月4日時点の個人向け国債の金利です。

| 利率(年率/税引き前) | |

|---|---|

| 変動10年 | 1.0% |

| 固定5年 | 1.0% |

| 固定3年 | 0.79% |

※参照:現在募集中の個人向け国債・新窓販国債(2025年6月発行分)|財務省

定期預金など他の元本保証商品と比べると高めの金利ですが、投資に回すことと比較すると低いと感じる人も多いでしょう。

たとえば、インデックスファンドに投資した際の予想利回りは3%と言われています。仮に100万円で5年間運用を続けた場合、個人向け国債の利子とおよそ11万円もの差が生まれるのです。

金利が上昇傾向にあるとはいえ、長期で資産を増やす目的であれば、他の選択肢の方が効率的といえるでしょう。

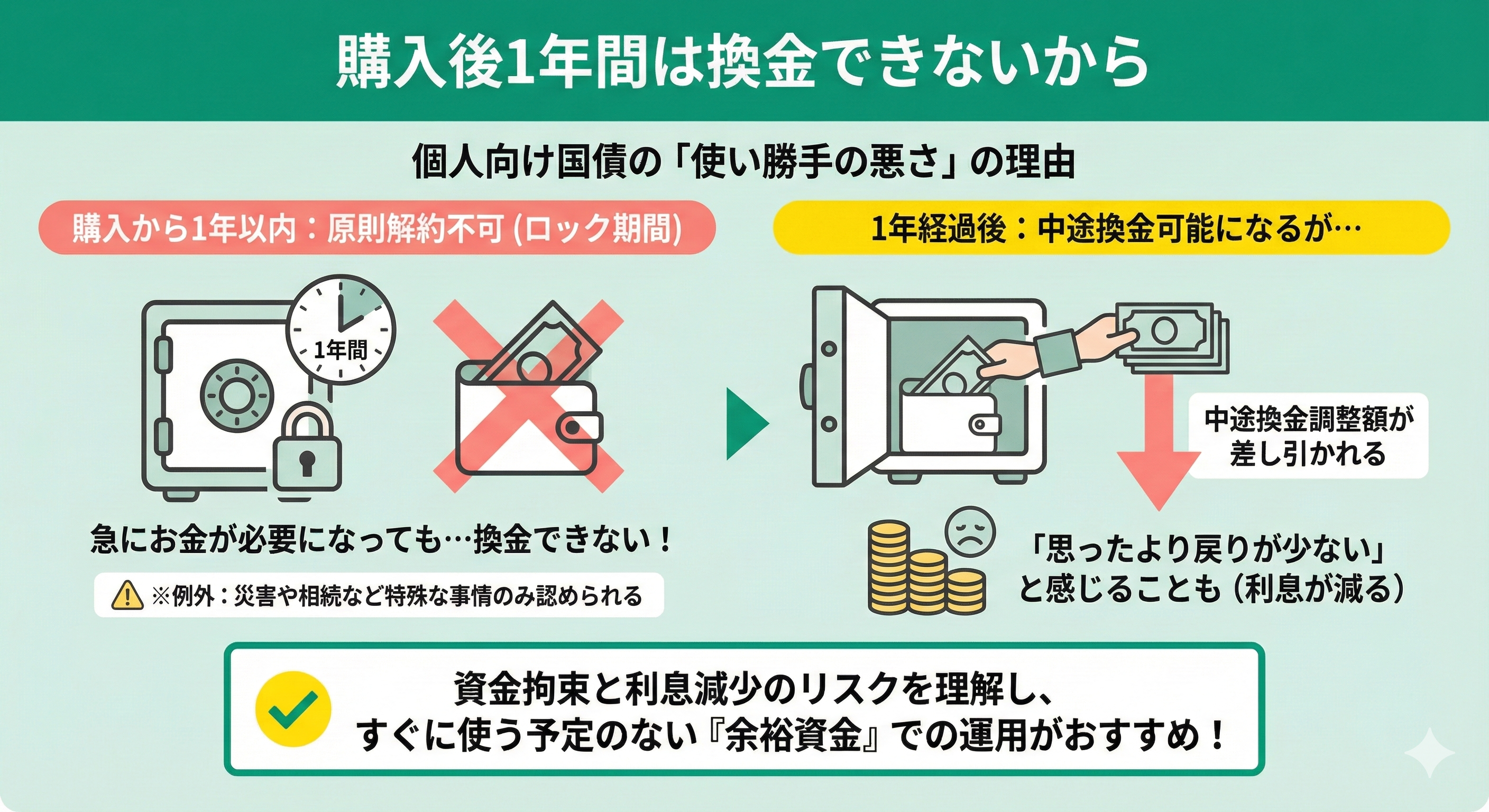

購入後1年間は換金できないから

個人向け国債は購入から1年間、原則として解約できません。 この「ロック期間」の存在が、使い勝手の悪さにつながっています。

仮に急にお金が必要になっても、1年以内に換金することは基本的にできません。 例外として、災害や相続など一定の特例事由であれば認められるケースはありますが、一般的な理由では解約不可です。

1年経過後であれば、途中で換金できるようになりますが、「中途換金調整額」が差し引かれます。解約のタイミングによっては、「思ったよりも戻ってくる金額が少なかった」と感じることもあるでしょう。

このように、資金が一定期間動かせなくなる点や、利息が減ってしまう可能性がある点は押さえておきたいポイントです。個人向け国債は、すぐには使う予定のない余裕資金での運用に向いている商品といえるでしょう。

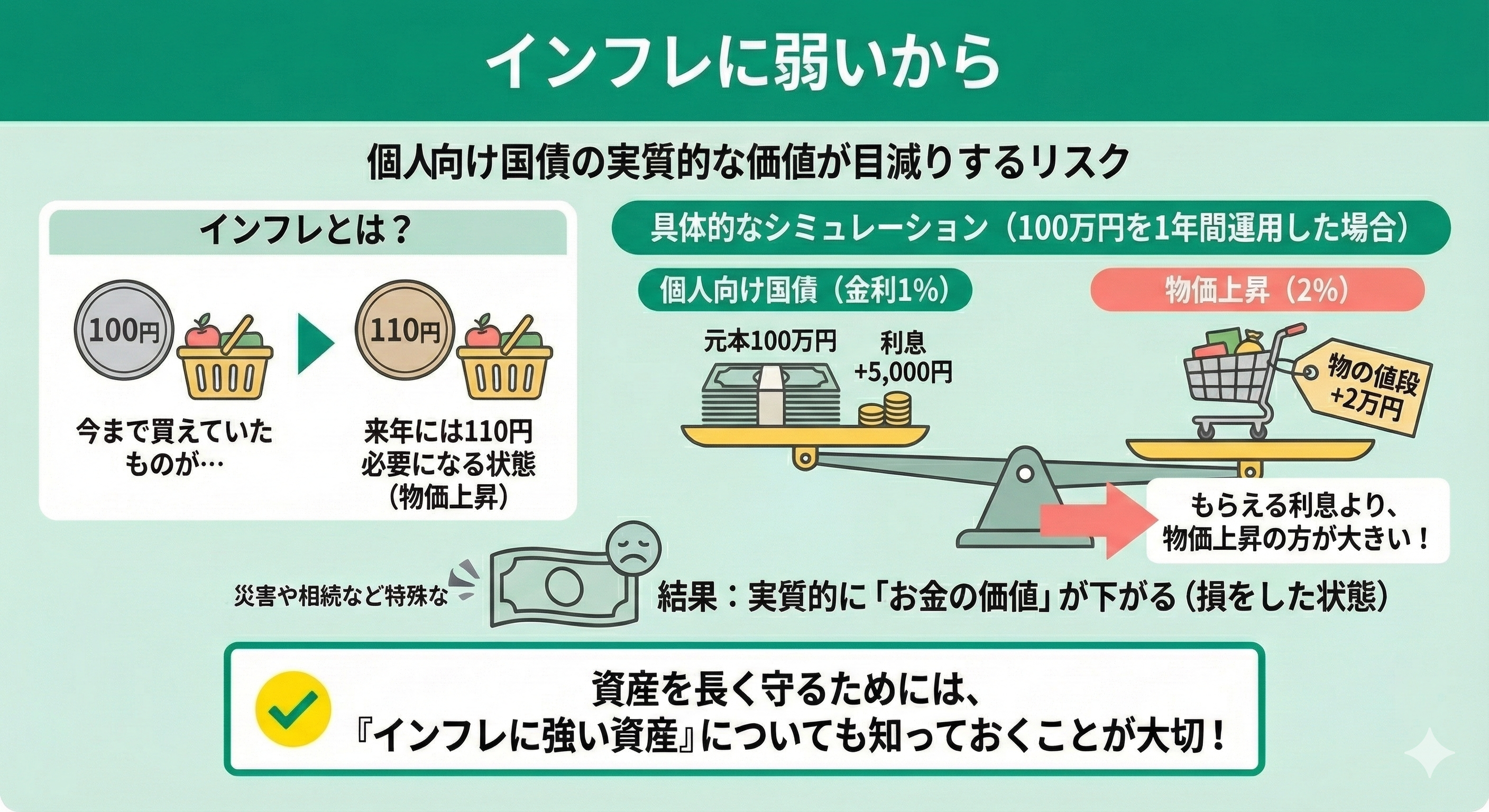

インフレに弱いから

インフレ局面では、個人向け国債の実質的な価値が目減りしてしまうことがあります。

たとえば、100万円を年1%の金利で個人向け国債に預けた場合、1年後には1万円の利息がつきます。しかし、同じ1年で物価が2%上昇したとすると、物の値段は平均して2万円ほど上がっている計算になります。

つまり、もらえる利息よりも、物価の上昇のほうが大きければ、「お金の価値」が下がってしまうのです。

インフレとは、「今まで100円で買えていたものが、来年には110円必要になる」といった状態。このとき、預けたお金が増えていなければ、実質的に「損をした」のと同じ状況になります。

個人向け国債は元本が保証される安心感がある一方で、物価の上昇に対して強いとは言えません。資産を長く守っていくためには、「インフレに強い資産」についても知っておくことが大切です。

あなたにぴったりの方法は?FPと一緒に最適な資産運用方法を見つけよう

「安全そう」「銀行で勧められた」といった曖昧な理由で個人向け国債を選ぶのは禁物です。資産運用はライフプランやリスク許容度によって、最適解が大きく異なります。

「元本確保を優先しつつ節税もしたい」といった要望によって、NISAやiDeCoの活用など選択肢は多岐にわたります。

自分に最適な運用法を見極めるなら、まずは客観的な専門家のアドバイスを受けることが成功への近道です。

個人向け国債が向いている人とは?

個人向け国債は「安全性を重視し、着実にお金を増やしたい人」に向いています。具体的には、次のような特徴の人です。

- 元本割れリスクをできるだけ避けたい人

- 短期的に使う予定のない余剰資金がある人

- 定期的に利息を受け取りたい人

次から一つひとつ、特徴を見ていきましょう。

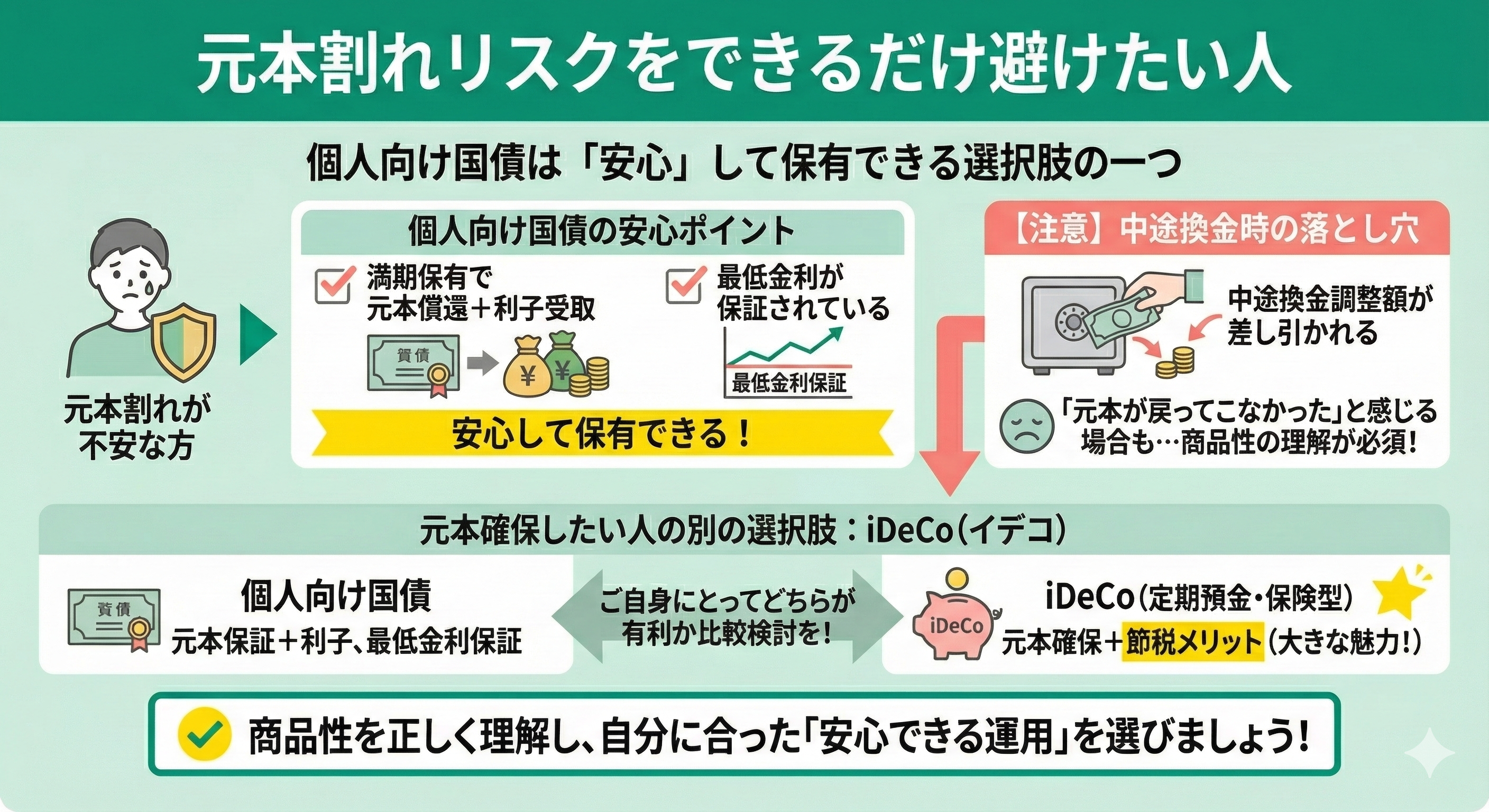

元本割れリスクをできるだけ避けたい人

元本割れの可能性がある商品に不安を感じる方にとって、個人向け国債は安心して保有できる金融商品の一つです。

満期まで保有すれば、利子を受け取りながら元本もそのまま償還されます。さらに、各商品で最低金利が保証されている点も安心です。

ただし、中途換金時には調整額が差し引かれるため、「元本が戻ってこなかった」と感じる場合もあります。どの金融商品にも言えることですが、商品性の理解は必須です。

元本を確保しながら資産運用したい方には、iDeCoで定期預金や保険型商品を選ぶという選択肢もあります。iDeCoなら節税メリットも受けられるため、ご自身にとってどちらが有利か比較してみてください。

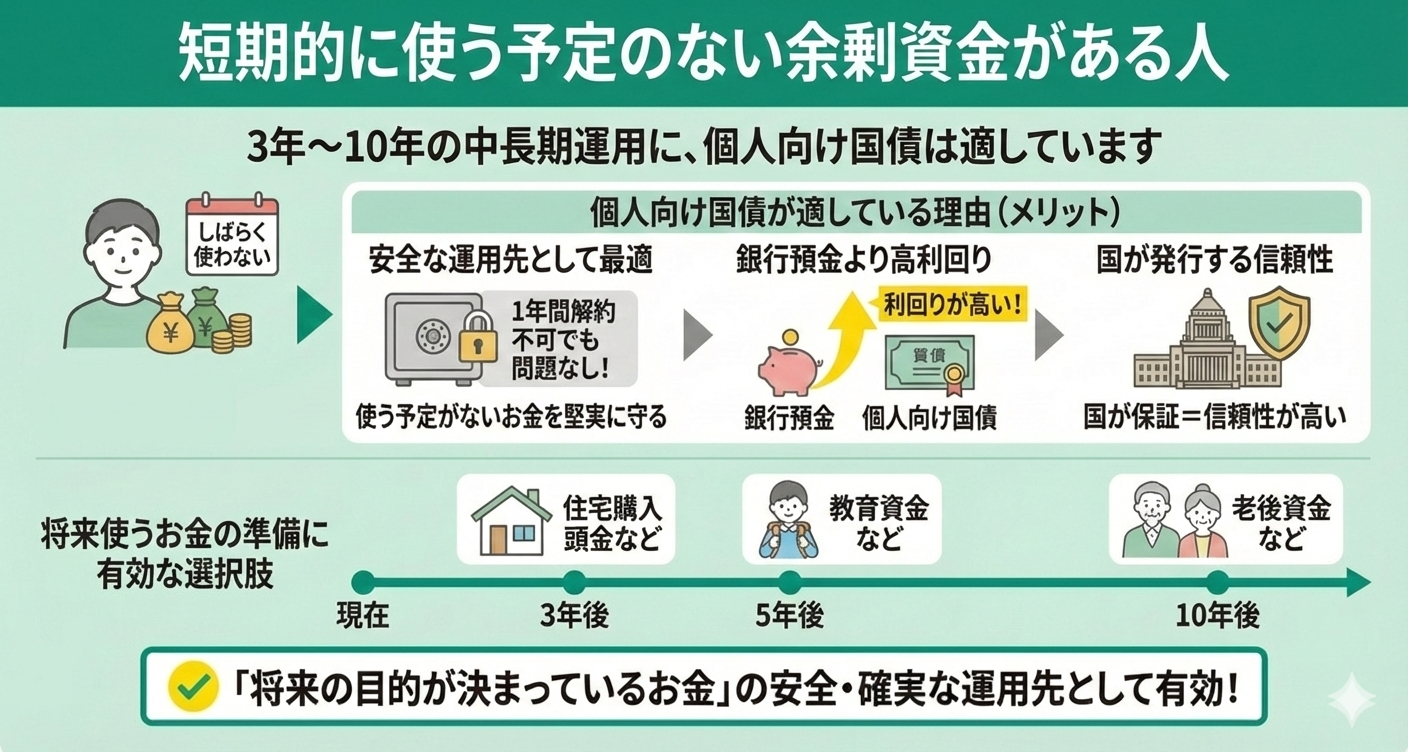

短期的に使う予定のない余剰資金がある人

余剰資金を3年〜10年といった中長期で運用できる方にも、個人向け国債は適しています。

個人向け国債には発行から1年間は解約ができないデメリットはありますが、反面、解約をする予定がないのであればメリットもあります。しばらく使わないお金を、安全に運用したいというニーズにぴったり合うでしょう。

銀行預金より利回りが高く、なおかつ国が発行しているため信頼性も高い点も魅力です。「3年後、5年後、10年後に使うお金」と決まっているのであれば、安全性を担保できる国債も有効な選択肢の一つになります。

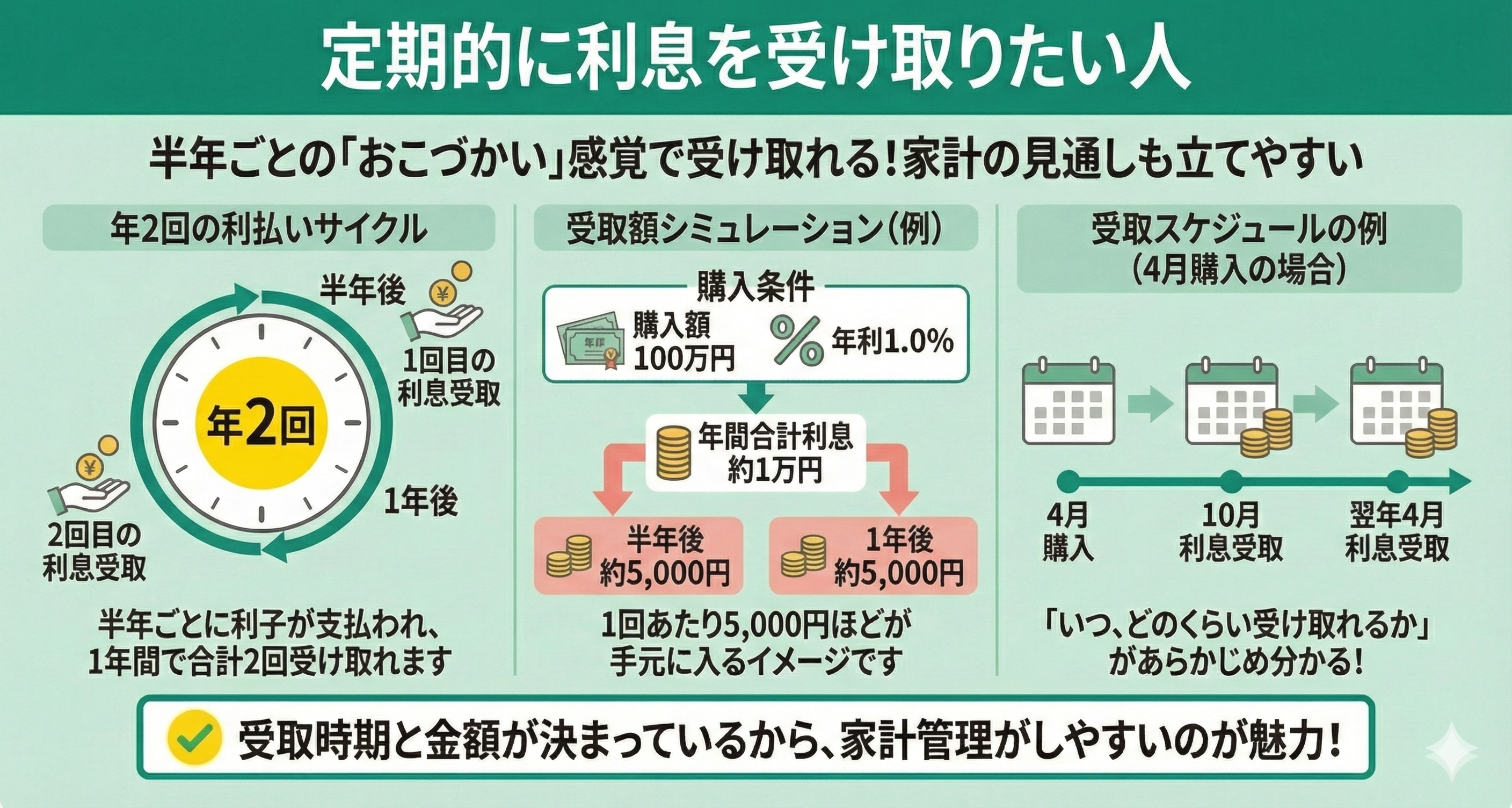

定期的に利息を受け取りたい人

定期的な利子収入を受け取りたいという方にも、個人向け国債はおすすめです。

個人向け国債は半年ごとに利子が支払われ、1年間で合計2回受け取れます。たとえば、年利1.0%の国債を100万円分買った場合、年間で約1万円の利息がつきます。この利息は半年ごとに分けて支払われるため、1回あたり5,000円ほどが手元に入るイメージです。

支払いのタイミングは購入月によって決まり、4月に買えば、10月と翌年の4月に受け取ることになります。「いつ、どのくらい受け取れるか」があらかじめ分かるため、家計の見通しも立てやすいのが魅力です。

個人向け国債はやめたほうがいいと感じた場合におすすめの資産形成方法

ここまで読んで「個人向け国債は、自分には合わないかもしれない」と感じた方もいるかもしれません。では代わりに、どのような資産形成方法があるのでしょうか?

以下に、さまざまな運用方法を比較した表をまとめました。資産の目的やライフプランに応じて、あなたにぴったりの方法を探してみましょう。

| 資産運用方法 | 特徴 | こんな人におすすめ | リスク※ |

|---|---|---|---|

| NISA | 利益が非課税になる運用口座 投資信託や株式を購入できる | 高いリターンを狙いたい人 非課税メリットを活かしたい人 | ★★★ 元本保証× |

| iDeCo | 節税効果の高い私的年金積立の制度 老後資金に特化し原則60歳まで換金不可 | 節税しながら老後資金を準備したい人 自分のリスク許容度に合わせ商品を選びたい人 | ★★☆ 元本保証△ |

| 個人年金保険 | 老後資金に備えるための保険 運用方法や年金種類が多岐に渡る | 老後資金を確実に準備したい人 生命保険料控除を活用したい人 | ★☆☆ 元本保証△ |

| 外貨預金 | 円と外貨の為替差益を狙った運用方法 高金利傾向にあるが為替手数料がかかる | 為替リスクを理解し運用できる人 海外の高金利の恩恵を受けたい人 | ★★★ 元本保証× |

| 定期預金 | 一定期間預けると利息がつく円預金 ペイオフの対象で信用度が高い | 元本割れしない安全性を重視する人 流動性の高さを求める人 | ★☆☆ 元本保証◯ |

| 公社債など 他の債券 | 国債より利回りが高い傾向にあるが 信用リスクも高い | 元本の安定性を重視しながら 高い利子を受け取りたい人 | ★★☆ 元本保証△ |

※リスクは選定商品により異なる。ここでは一般的な目安として紹介。

中には、株式や投資信託、外貨預金など、個人向け国債よりも高いリターンが見込める商品もあります。しかし、その分元本割れのリスクが高くなる傾向もあるため、慎重な判断が必要です。

それぞれにメリット・デメリットがあるため、まずはご自身のお金の使い道や将来設計に合わせて、最適な選択肢を選ぶことが大切になります。「どれを選べばいいか分からない…」と感じたらFPなどの専門家に相談し、客観的なアドバイスをもらうのもおすすめです。

【まとめ】個人向け国債は一概にやめとけとは言えない!目的に合わせた選択を

個人向け国債が「避けるべき」とされるのは、低利回りやインフレへの弱さがあるからです。しかし、元本保証の安心感は、着実な資産形成を望む方には大きな魅力でもあります。

運用の正解は、ライフプランによって人それぞれです。自分に最適な方法に迷ったら、マネーキャリアの無料FP相談で、専門家と一緒に将来の設計図を描いてみませんか。