・フラット35はやばいって本当?

・金利が高いって聞くけど、やめたほうがいいの?

と不安に感じていませんか。

結論、フラット35は「全期間固定金利による安定性」と「幅広い審査基準」が特徴の住宅ローンです。

ただし、変動金利と比べた金利水準の高さや、物件の技術基準(審査)の厳格さなど注意点もあるため、仕組みを理解せずに選ぶと「思ったより負担が重い」と後悔につながる可能性があります。

本記事では、フラット35が「やばい」と言われる理由を整理したうえで、やめたほうがいい人・向いている人の特徴までわかりやすく解説します。

この記事を読むことで、フラット35のリスクを正しく把握し、あなたに合った住宅ローンを納得感をもって選べるようになります。ぜひ参考にしてください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- フラット35がやばいと言われる理由

- 他の金融機関の住宅ローンより金利が高い場合がある

- 物件の審査条件が厳しい傾向にある

- 借入金額の割合が大きいと金利が高くなる場合がある

- フラット35はやばい?やめたほうがいいか悩む場合はFP相談で解決!

- フラット35はやばい?実際に借入した人の声をアンケート調査

- フラット35を選んだ理由はなんですか?

- フラット35の金利や返済額に満足していますか?

- フラット35を利用して後悔したことはありますか?

- フラット35を利用をやめたほうがいい人の特徴

- 将来の収入やライフプランに不安がある人

- 短期間での住み替えや転勤の可能性が高い人

- 変動金利の低さを活かしたい人

- フラット35を利用したほうがいい人の特徴

- 長期間安定した返済を重視したい人

- 将来の金利上昇リスクを避けたい人

- 団信や繰上返済に柔軟に対応したい人

- フラット35を安心して組むための方法

- 無理のない借入額と返済計画を立てる

- 他の住宅ローンとしっかり比較する

- 専門家やFPに事前相談する

- フラット35がやばいと言われる理由【まとめ】

フラット35がやばいと言われる理由

フラット35がやばいと言われる主な理由は以下の3つです。

- 他の金融機関の住宅ローンより金利が高い場合がある

- 物件の審査条件が厳しい傾向にある

- 借入金額の割合が大きいと金利が高くなる場合がある

これらの要因を詳しく理解することで、フラット35が本当にあなたにとってリスクの高い選択なのかを適切に判断できます。

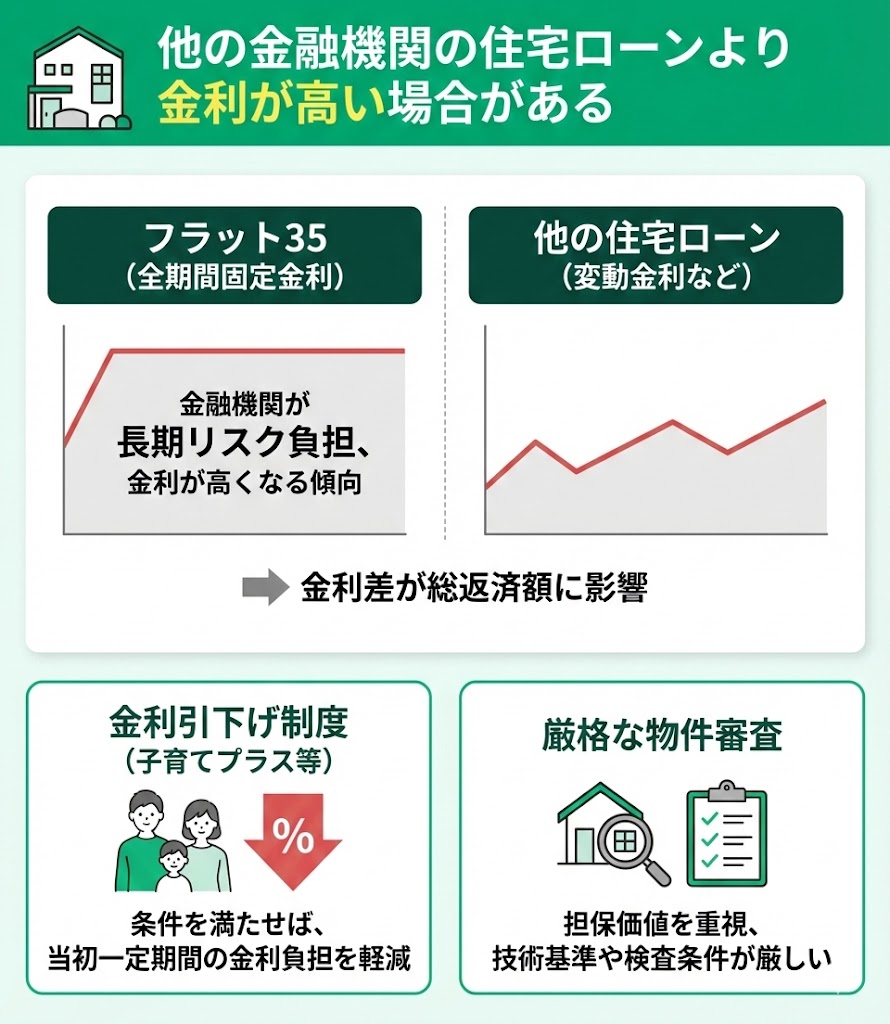

他の金融機関の住宅ローンより金利が高い場合がある

フラット35は全期間固定金利型住宅ローンのため、市場金利の動向によっては変動金利や短期固定金利と比較して金利水準が高く設定される傾向があります。

その理由は、金融機関が長期間にわたる金利上昇リスクを負担するため、そのリスク分が金利に反映されるためです。

例えば、変動金利が低い局面ではフラット35との金利差が広がりやすく、その差が総返済額に大きな影響を与えることがあります。

ただし、一定の条件を満たす場合は「子育てプラス」などの金利引下げメニューにより、当初一定期間の金利負担を抑えられるケースもあります。

また、フラット35では物件の担保価値が重視されるため、借入者の返済能力だけでなく、購入物件の資産価値も審査の重要な要素となります。

そのため、物件に関する技術基準や検査条件が他の住宅ローンより厳格に設定されている点にも注意が必要です。

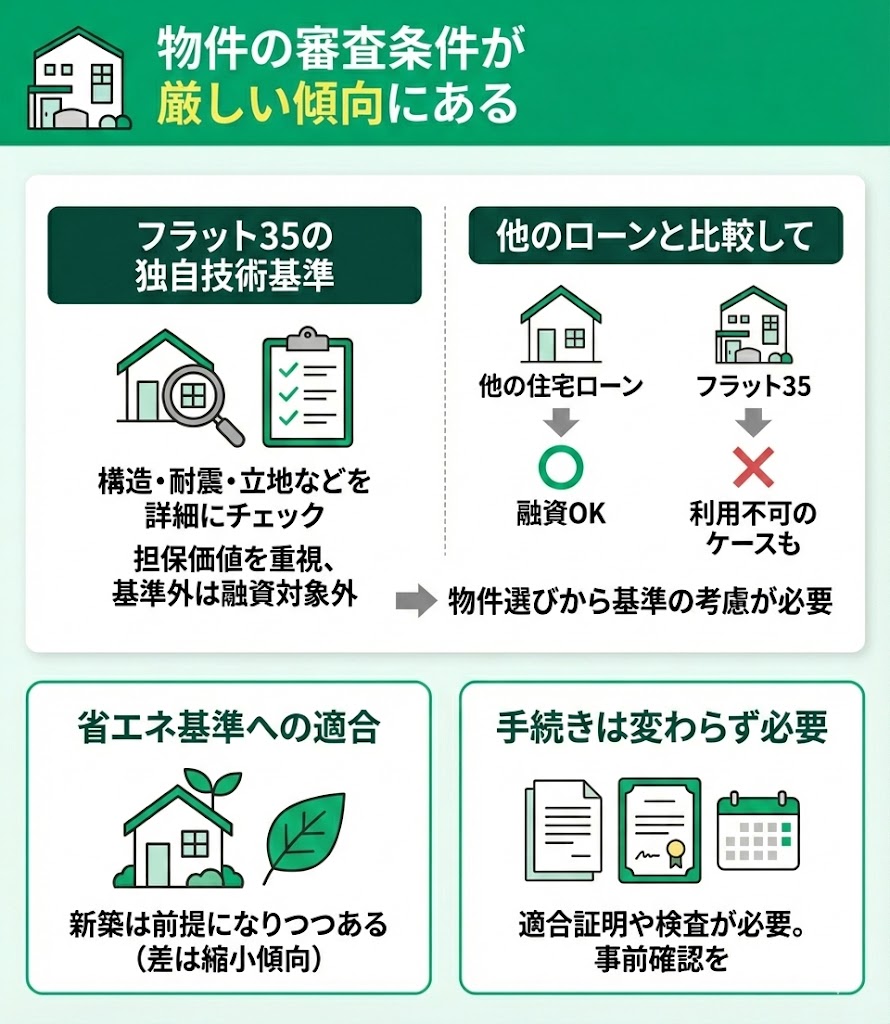

物件の審査条件が厳しい傾向にある

フラット35では、融資対象物件に対して独自の技術基準が設けられており、これが他の住宅ローンと比較して審査を困難にする要因となっています。

具体的には、住宅の構造・規模・立地条件・耐震性能などが詳細にチェックされ、基準を満たさない物件は融資対象外となります。

これは、フラット35が物件の担保価値を重視する仕組みであり、長期間にわたって安定した担保価値を維持できる物件のみを対象とするためです。

そのため、希望する物件が技術基準を満たさない場合、他の住宅ローンでは問題なく融資を受けられても、フラット35では利用できないケースが発生します。

よって、物件選びの段階から、フラット35の技術基準を考慮した検討が必要となります。

あわせて、新築住宅では省エネ基準への適合が前提になりつつあるため、「省エネ性能」という観点だけで見ると以前より差が小さくなる場合もあります。

ただし、フラット35では適合証明や検査(手続き)が必要になる点は変わらないため、スケジュールや必要書類を含めて事前確認は欠かせません。

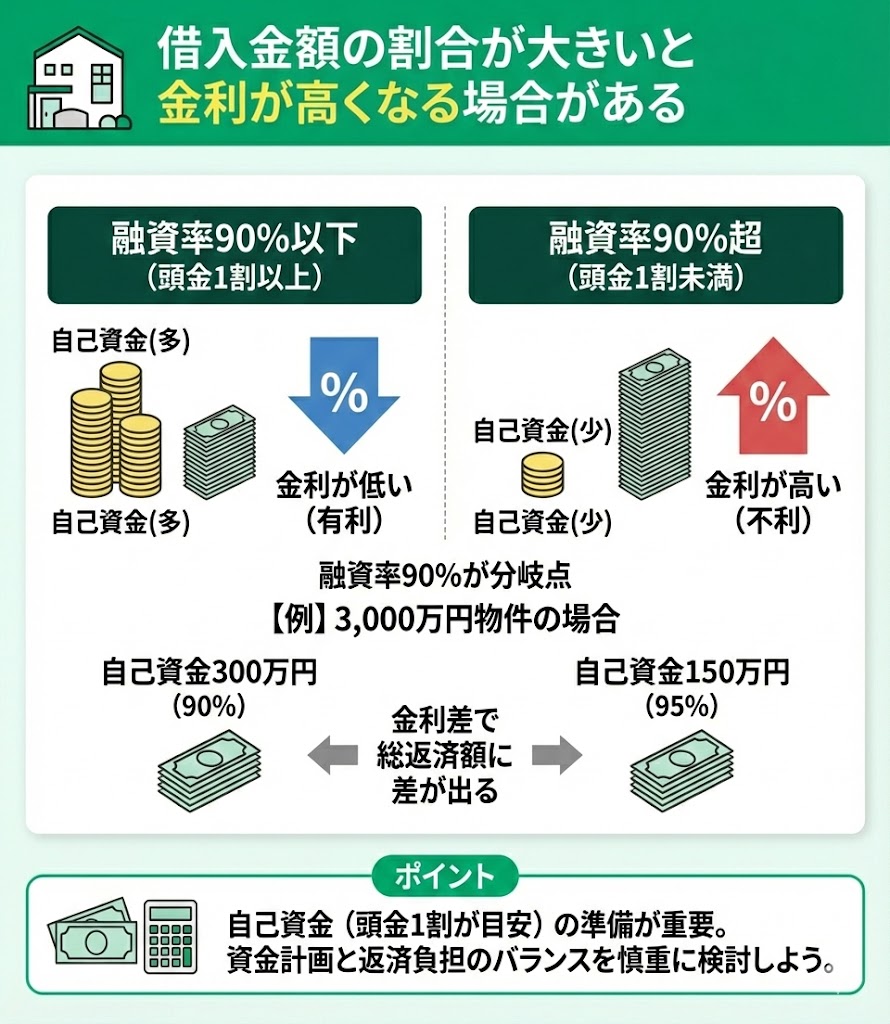

借入金額の割合が大きいと金利が高くなる場合がある

フラット35は、融資率(物件価格に対する借入額の割合)が90%を超えると、「90%以下」とは異なる金利区分が適用され、結果として90%以下より金利が高くなるのが一般的です。 金利差は時期や取扱金融機関によって変動するため、検討時点の金利区分と適用金利を確認しておきましょう。

例えば、3,000万円の物件を購入する場合、自己資金300万円(融資率90%)と自己資金150万円(融資率95%)では、適用金利に差が生じ、総返済額に差が出る可能性があります。

逆に言えば、十分な自己資金を準備できれば、より有利な金利でフラット35を利用できるため、資金計画の重要性が高い住宅ローンと言えます。

そのため、自己資金の準備状況と返済負担のバランスを慎重に検討する必要があります。特に「頭金1割(融資率90%)」を用意できるかどうかは、金利条件が分かれるポイントになりやすいため、まずは自己資金の目安を決めたうえで試算しておくと安心です。

フラット35はやばい?やめたほうがいいか悩む場合はFP相談で解決!

フラット35を選ぶべきか迷ったら、FPに相談して「家計に合うか」を数字で確認するのが近道です。

住宅ローンは金利タイプだけでなく、借入額・返済期間・諸費用・団信の扱いなど条件の組み合わせで、毎月の負担や総支払額が大きく変わります。自分だけで判断すると「金利」ばかりに目が向き、教育費や働き方の変化、将来の住み替えの可能性など、長期の家計リスクを見落としやすい点が注意です。

FPに相談すれば、現在の収入と支出、貯蓄、今後のライフイベントを踏まえて、無理のない借入額・返済比率の目安を整理できます。さらに、フラット35のメリット(返済額の固定)とデメリット(融資率や手数料を含む総コスト、物件要件など)を、変動・固定期間選択型ローンと比較しながら、あなたの優先順位に沿って選択肢を絞り込めます。

「フラット35はやばいかどうか」ではなく、あなたの家計にとって安全かどうかが判断基準です。後悔しないためにも、契約前に一度プロの視点でシミュレーションし、納得できる根拠を持って住宅ローンを選びましょう。

フラット35はやばい?実際に借入した人の声をアンケート調査

「フラット35は本当にやばいのか?」その実態を把握するため、実際にフラット35を利用している方々へのアンケート調査を実施しました。

調査内容は以下のとおりです。

- フラット35を選択した理由

- 金利や返済額への満足度

- 利用後の後悔や課題

理論的な分析だけでなく、実際の利用者の生の声から、フラット35のメリット・デメリットを多角的に検証していきます。

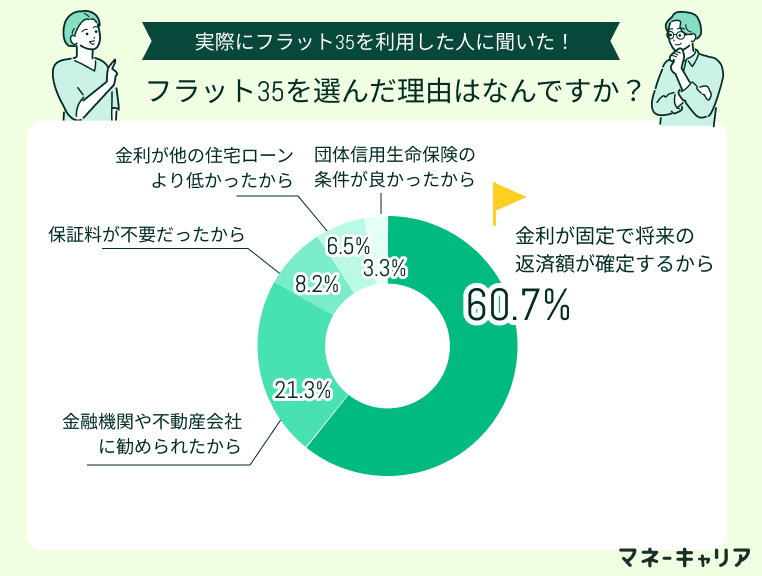

フラット35を選んだ理由はなんですか?

フラット35を選択した理由で最も多かったのは「金利固定による将来の返済額確定」で61.67%という結果になりました。

次いで「金融機関や不動産会社からの推奨」が21.67%、「他の住宅ローンより低金利」と「保証料不要」がそれぞれ6.67%となりました。

この結果から、大多数の利用者が金利変動リスクの回避と安定した返済計画の構築を重視してフラット35を選択していることが明らかになりました。

特に、将来の家計管理における予測可能性を求める傾向が強く表れています。

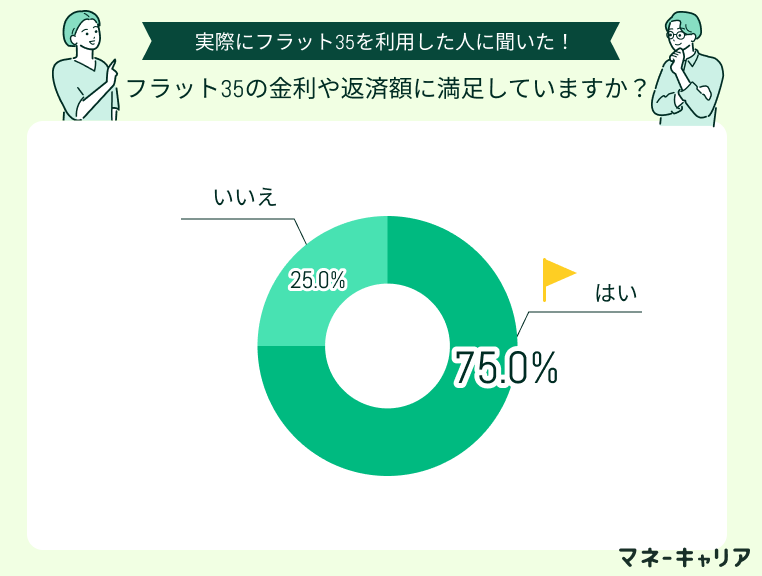

フラット35の金利や返済額に満足していますか?

フラット35の金利や返済額に対する満足度については、「満足」が75%、「不満」が25%という結果になりました。

満足している理由として最も多かったのは「金利固定による返済計画の立てやすさ」で、「金利上昇不安の解消」「家計管理の簡素化」といった意見が目立ちました。

一方、不満を感じている理由では「変動金利との金利差」「現在の低金利メリットを享受できない」といった金利水準への不満が多く聞かれました。

また、「月々の返済負担による家計圧迫」「借り換え検討の必要性」という返済負担に関する課題も見られました。

フラット35を利用して後悔したことはありますか?

30代女性

将来の計画性が重要だと感じた

50代男性

変動金利と比較して金利が高いのが後悔

今のところは、やはり「変動金利」と比較した際に、金利が高いところがあります。安定感はあるとはいえど、長い目でみると結構な利息を払っています。銀行ローンで対応していますが、今一度きちんと説明を聞いて「変動」にすればよかったです。

30代女性

毎月の返済額の高さに後悔

もう少し毎月の返済額を下げたかったので、別のところで借りた方が楽だったかもしれないと感じています。住宅営業マンの話通りに進めてしまったので、もっとしっかり比較・検討してから決めればよかったと後悔しています。

40代男性

初期手続きや審査の手間で後悔

初期の手続きがやや複雑で、手数料や審査に思ったより時間がかかりました。不動産会社の担当者も詳しくなく、自分で調べることが多かったので、もう少しスムーズな銀行やローンを選べばよかったと後悔しています。

30代女性

金利の高さと返済負担が大きな後悔

金利が高すぎるので、毎月の返済が大変で他のローンに乗り換えることも検討しています。主人の勤続年数が低く審査基準が明確で通りやすい理由で選びましたが、もっと金利が安いローンにしておけばよかったと後悔しています。

※口コミ調査方法:クラウドワークス

※調査期間:2025年7月12日~2025年7月21日

※口コミ内容は回答者の主観的な感想や評価です

フラット35を利用をやめたほうがいい人の特徴

フラット35は多くの利点がある一方で、すべての人に適しているわけではありません。

以下の特徴に該当する場合は、フラット35の利用を慎重に検討する必要があります。

- 将来の収入やライフプランに不確実性がある人

- 短期間での住み替えや転勤の可能性が高い人

- 変動金利の低金利メリットを重視したい人

これらの特徴に該当するかどうかを確認し、フラット35の利用を判断する際の指標としてください。

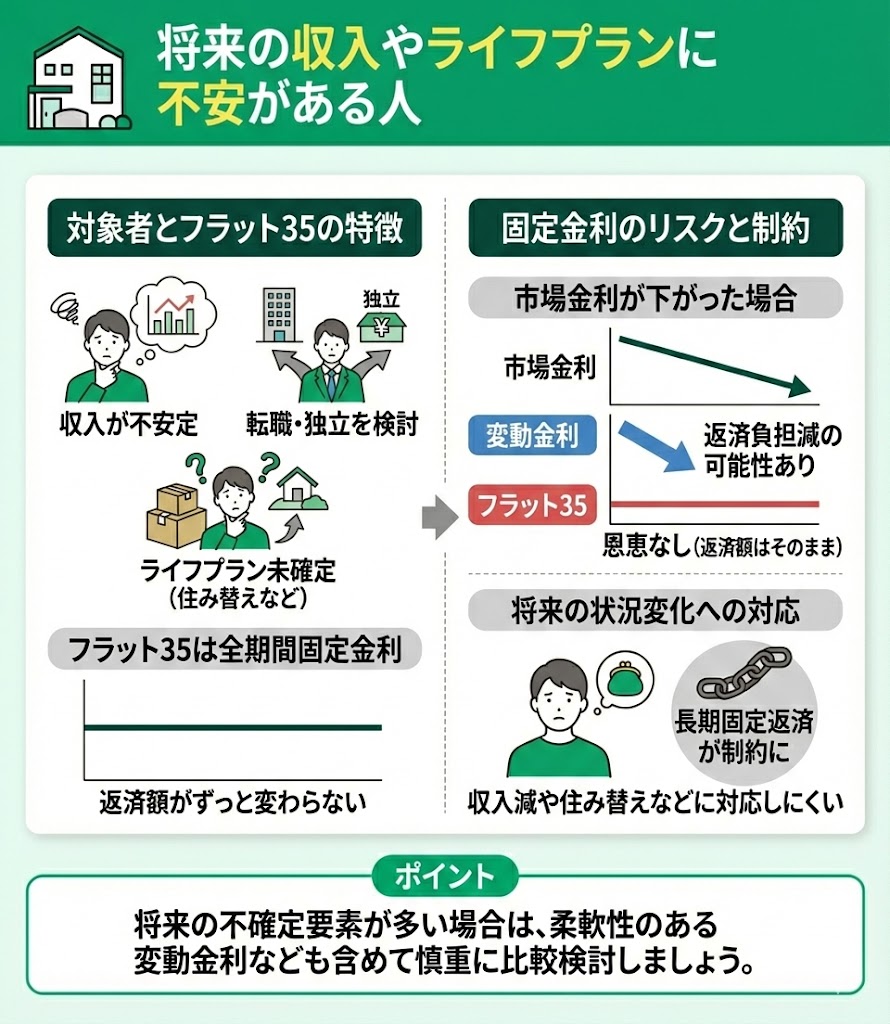

将来の収入やライフプランに不安がある人

将来の収入が不安定であったり、転職や独立を検討していたりする人は、フラット35の利用を慎重に検討する必要があります。

フラット35は全期間固定金利のため、契約後は市場金利がどれだけ下落しても返済額は変動しません。

将来収入が減少した場合、変動金利であれば金利低下や借り換え等で返済負担を調整できる可能性がありますが、フラット35ではその恩恵を受けることができません。

また、ライフプランが未確定で、将来的に住み替えや地元回帰などの可能性がある場合も同様です。

長期間にわたって固定された返済額が、むしろ制約となる可能性があります。

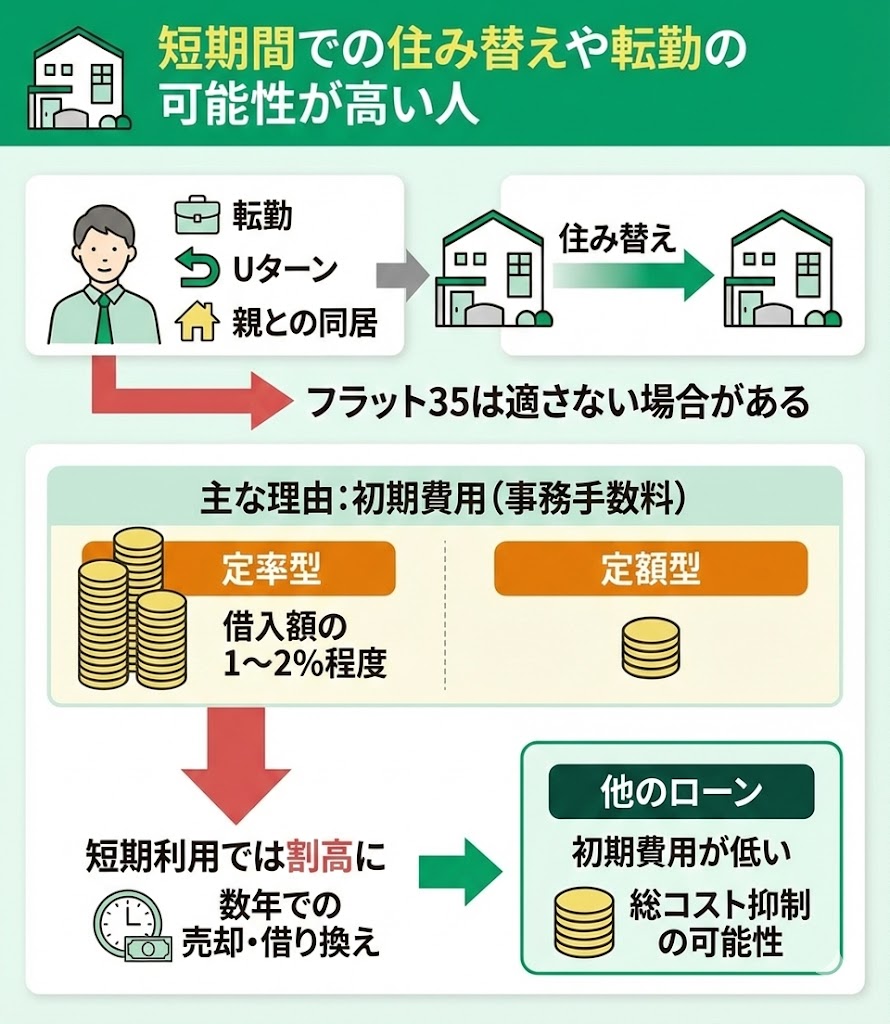

短期間での住み替えや転勤の可能性が高い人

近い将来に転勤やUターン、親との同居などで住み替えの可能性がある人も、フラット35は適さない場合があります。

その主な理由は、初期費用として発生する事務手数料にあります。

フラット35は保証料が不要である代わりに、融資手数料(事務手数料)は金融機関によって「定率型」「定額型」があり、定率型では借入額の1〜2%程度となる場合があります。

この手数料は、長期間の利用を前提とすれば合理的な負担ですが、数年での売却や借り換えを行う場合、この高額な初期費用が割高となってしまいます。

短期利用の可能性があるなら、初期費用が低い他のローンを選択した方が、総コストを抑制できる可能性があります。

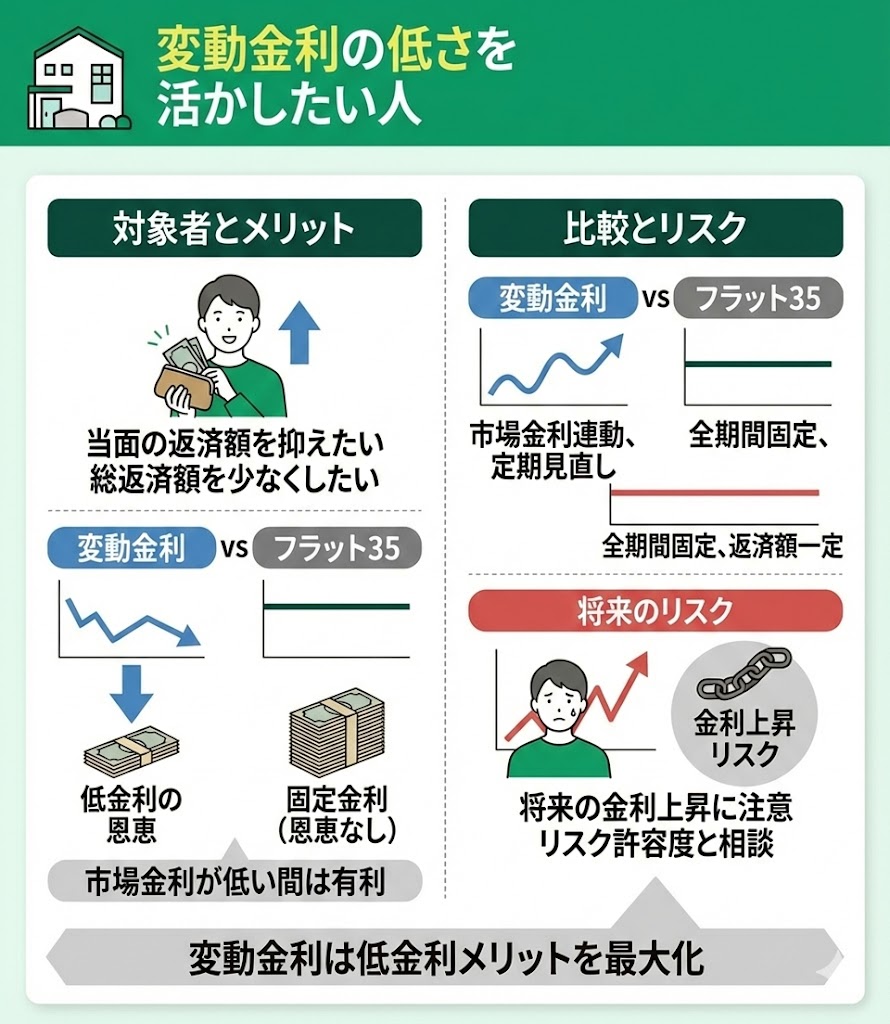

変動金利の低さを活かしたい人

変動金利の低金利メリットを最大限活用したい人にとって、フラット35は適さない選択肢となります。

フラット35は全期間固定金利型住宅ローンで、借入時の金利が返済終了まで継続します。

一方、銀行が提供する変動金利型は、金利が定期的に見直され、市場金利が低水準の局面では有利な金利で借入が可能です。

そのため、固定金利の「安心」を優先するよりも、当面の金利の低さを重視して総返済額を抑えたい場合は、フラット35より変動金利のほうが合うケースがあります。

ただし、変動金利には将来の金利上昇リスクが伴うため、リスク許容度との兼ね合いで判断する必要があります。

フラット35を利用したほうがいい人の特徴

フラット35を利用したほうがいい人の特徴は以下のとおりです。

- 長期間安定した返済を重視したい人

- 将来の金利上昇リスクを回避したい人

- 団信や繰上返済に柔軟に対応したい人

上記に該当する場合は、フラット35の利用を積極的に検討すべき可能性があります。

各特徴について詳しく確認し、自分の状況との適合性を判断しましょう。

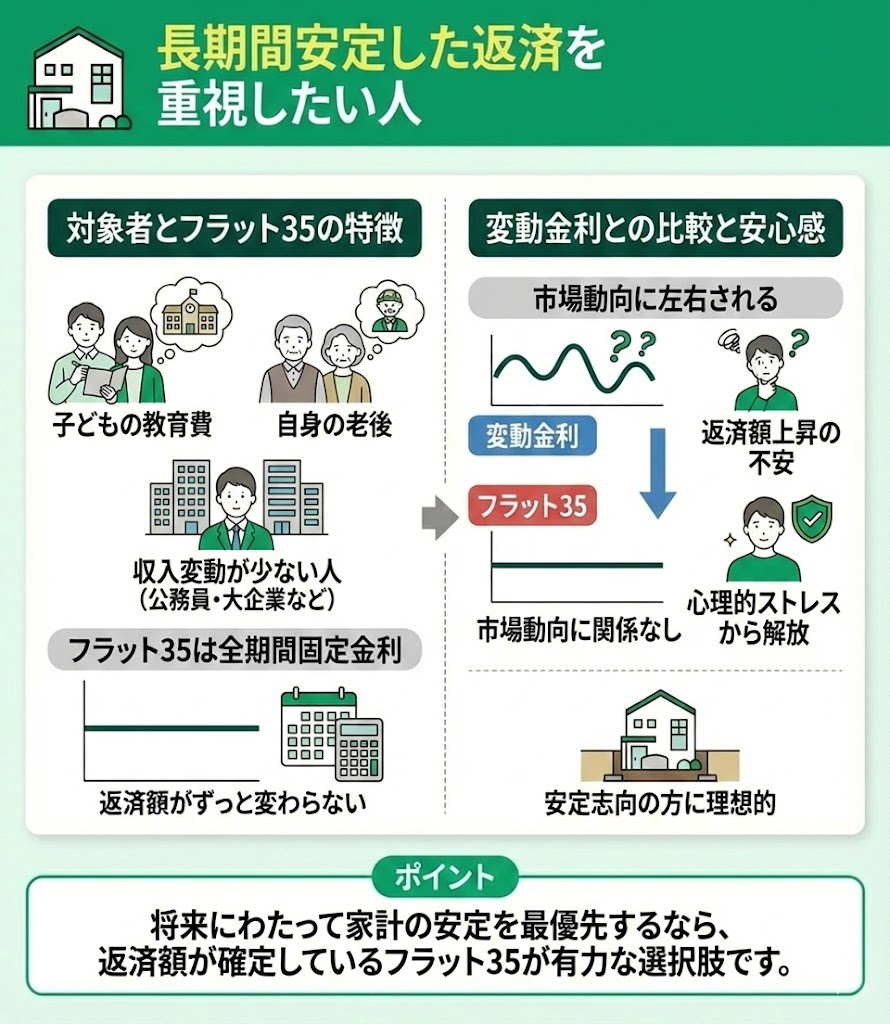

長期間安定した返済を重視したい人

子どもの教育費がかかる時期や、自身の老後など、将来にわたって家計収支の安定性を重視したい人には、フラット35が有力な選択肢となります。

フラット35最大の特徴である全期間固定金利により、借入時から返済完了まで月々の返済額が一切変動しません。

これにより、長期的なライフプランの作成に容易になります。

変動金利のように市場動向に左右されることがなく、「来月の返済額が上昇していたらどうしよう」という心理的ストレスからも解放されます。

特に、収入変動が少ない公務員や大企業勤務者で、安定志向が強い方には理想的な住宅ローンと言えるでしょう。

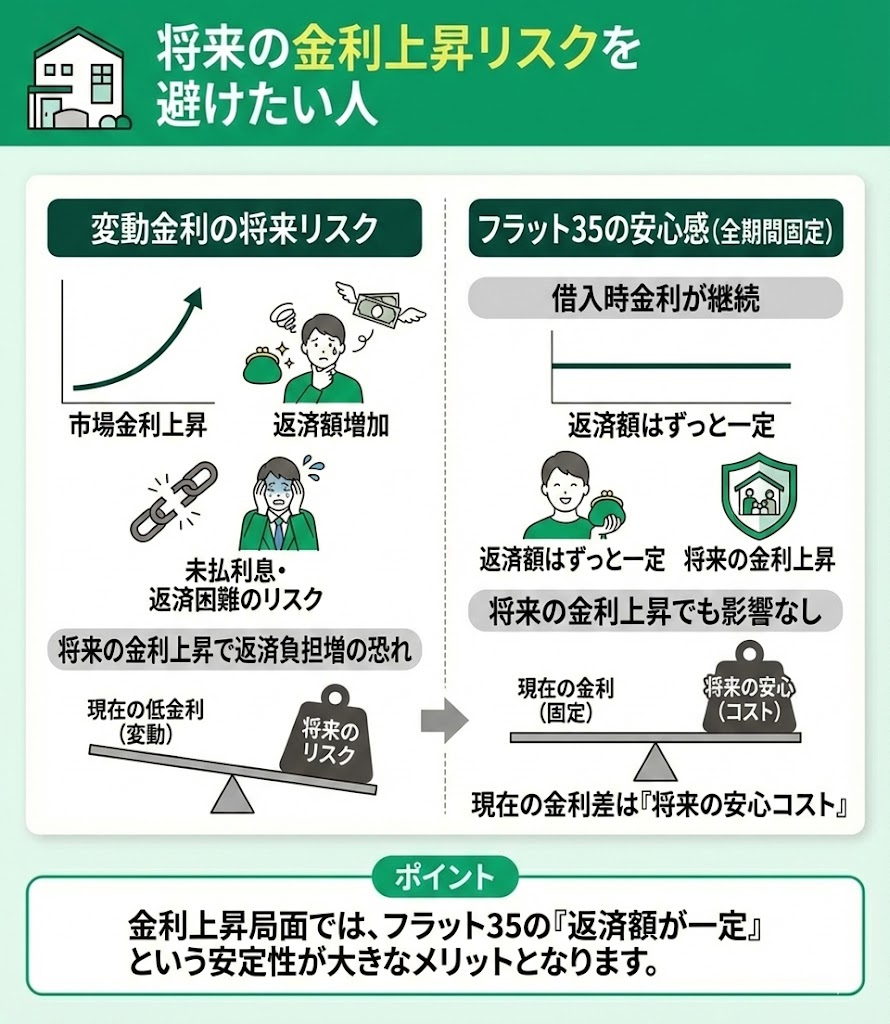

将来の金利上昇リスクを避けたい人

将来の金利上昇リスクをできるだけ回避したい人にとって、フラット35はおすすめな選択肢です。

変動金利では将来の金利上昇により返済額が増加し、最悪の場合は未払利息の発生や返済困難に陥るリスクが存在します。

一方でフラット35であれば、契約時の金利が返済終了まで適用されるため、将来の市場金利がどれだけ上昇しても返済額は変わりません。

現在の金利水準が変動金利より高くても、将来の安心をコストとして受け入れる考え方の人には、フラット35が適しています。

金利上昇局面では、この安定性が大きなメリットとなります。

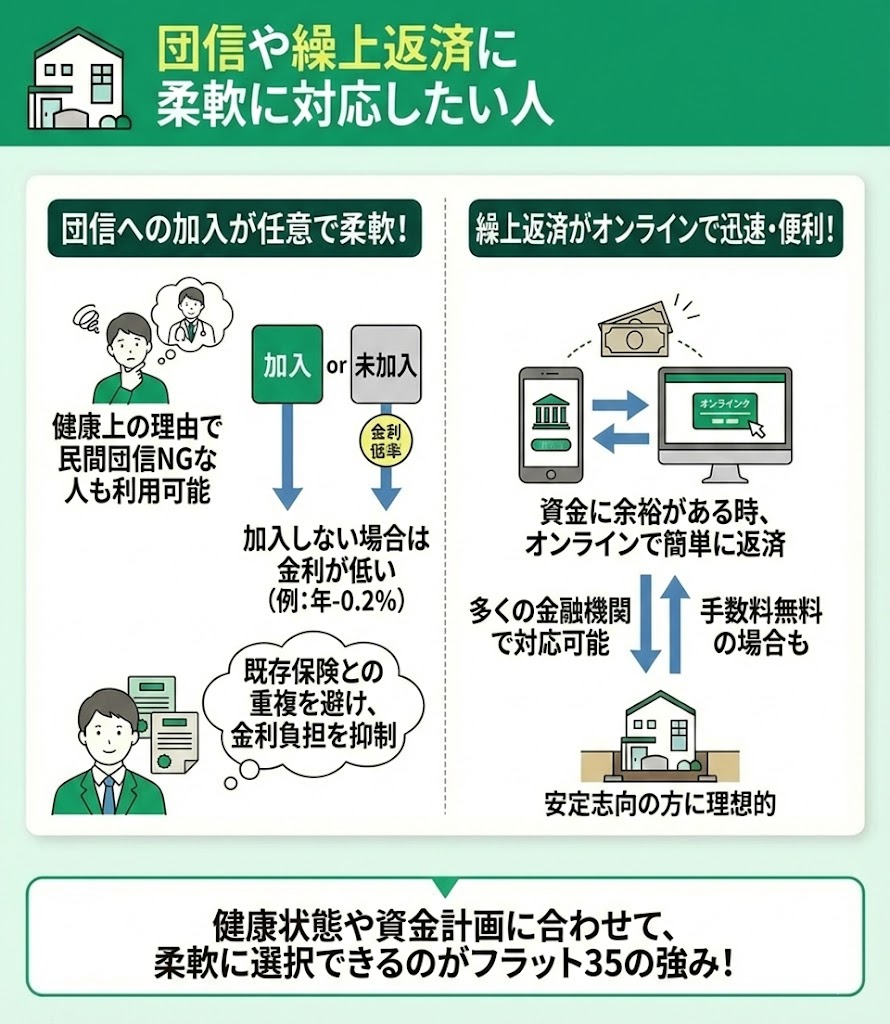

団信や繰上返済に柔軟に対応したい人

団信や繰上返済において柔軟な対応を求める人にも、フラット35はおすすめできます。

フラット35では、団体信用生命保険(団信)への加入が任意となっているため、健康上の理由で民間住宅ローンの団信に加入できない人でも利用可能です。

また、フラット35は団信加入が任意のため、加入しない場合は表示金利より一定幅(例:年0.2%)低い金利が適用される仕組みです。

すでに十分な生命保険に加入している人は、保障の重複を避けつつ金利負担を抑えられる可能性があるため、「団信に入る・入らない」を比較して検討する余地があります。

繰り上げ返済についても、多くの金融機関でオンライン対応が可能なため、資金に余裕が生じた際に迅速に返済を進めたい人にとって利便性が高いローンです。

フラット35を安心して組むための方法

ここではフラット35を安心して利用するために実践すべき3つの具体的な方法を紹介します。

具体的な方法は以下のとおりです。

- 適正な借入額と返済計画の策定

- 他の住宅ローンとの詳細比較

- 専門家やFPへの事前相談

これらの方法を実践することで、フラット35のメリットを最大限活用しつつ、デメリットを効果的に回避できます。

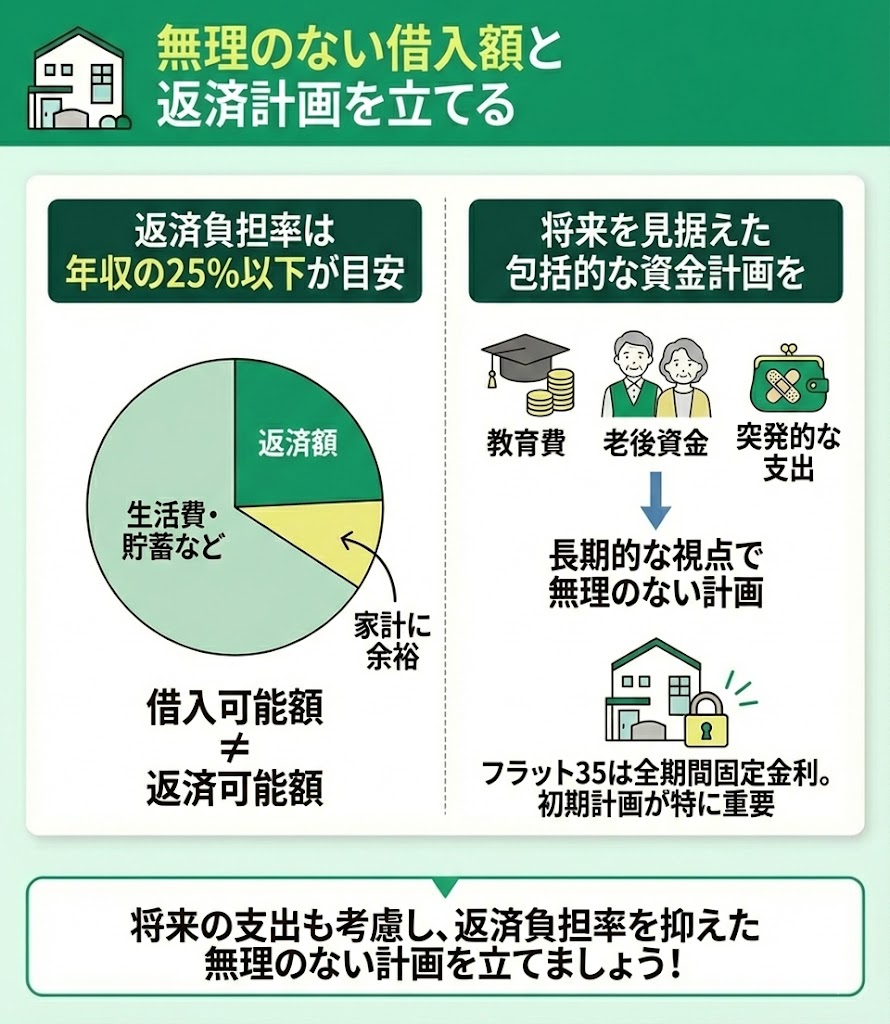

無理のない借入額と返済計画を立てる

1つめは、無理のない借入額と返済計画を立てることです。

具体的には、年収に対する返済負担率を(目安として)25%以下に抑えることで、家計に余裕を持った返済が実現できます。

また、将来の教育費や老後資金、突発的な支出も考慮した包括的な資金計画の作成が重要です。

借入可能額と返済可能額は異なる概念であるため、長期的な視点で無理のない金額設定を行いましょう。

特にフラット35は全期間固定金利のため、返済額の変動がない分、初期の計画が特に重要になります。

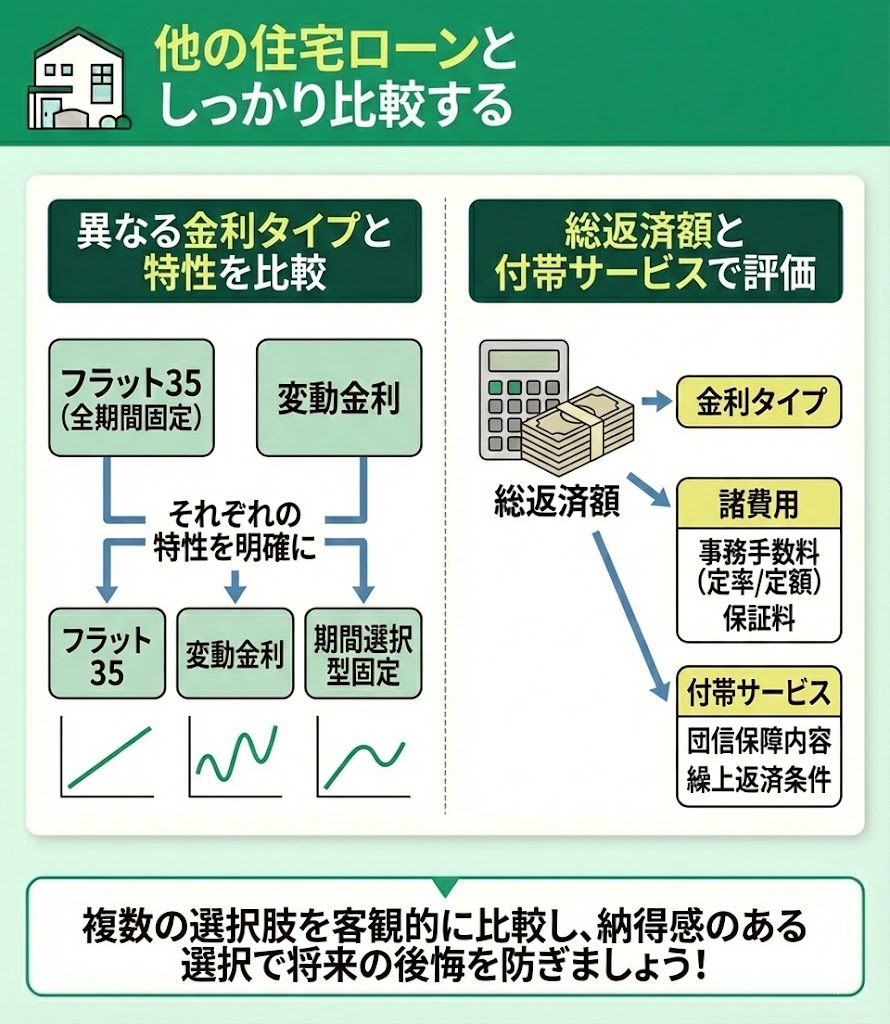

他の住宅ローンとしっかり比較する

フラット35を検討する際は、他の住宅ローンとしっかり比較することが大切です。

特に、変動金利や期間選択型固定金利など、異なる金利タイプの商品と比較することで、それぞれの特性がより明確になります。

比較検討では、金利タイプだけでなく、事務手数料や保証料などの諸費用を含めた総返済額での評価が重要です。

なお、融資手数料(事務手数料)は金融機関によって「定率型」「定額型」があるため、手数料体系も含めて確認しましょう。また、団信の保障内容や繰り上げ返済の条件など、付帯サービスの違いにも注目しましょう。

複数の選択肢を客観的に比較することで、納得感を持ってフラット35を選択でき、将来の後悔を防止できます。

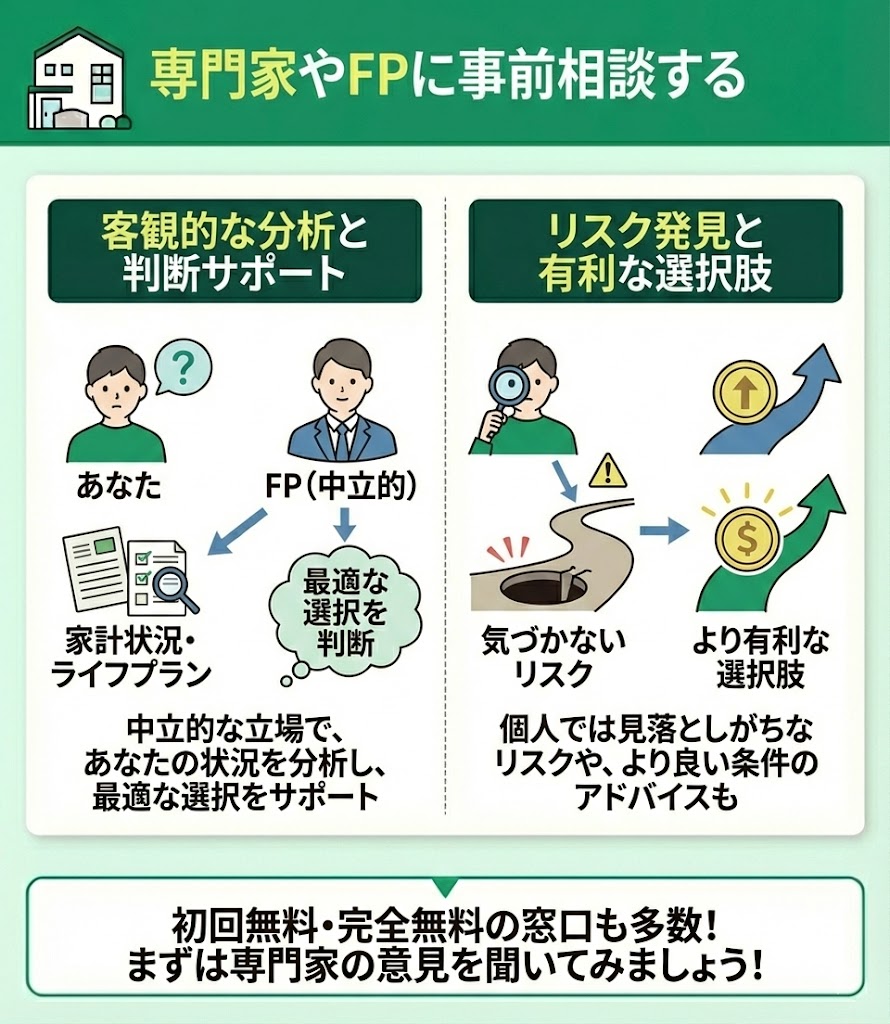

専門家やFPに事前相談する

フラット35を利用するべきか自分で判断できない場合は、専門家やFPに事前相談するのがおすすめです。

FPは中立的な立場から、あなたの家計状況とライフプランを客観的に分析し、フラット35が本当にあなたにとって適した選択なのかを判断するサポートをしてくれます。

また、個人では気づかないリスクや、より有利な選択肢についてのアドバイスを受けることも可能です。

FP相談サービスには初回無料や完全無料の窓口も多数存在するため、まずは専門家の意見を聞いてみることをおすすめします。

フラット35がやばいと言われる理由【まとめ】

ここまで、フラット35がやばいと言われる理由や、利用に向いている人・向いていない人の特徴を紹介しました。

フラット35は全期間固定金利で返済額が変わらない反面、変動金利と比べて金利が高く見えやすい点や、物件の技術基準・検査が必要な点など注意点もあります。

さらに、融資率(頭金割合)が90%を超えると金利条件が不利になりやすいため、資金計画も重要です。

ただし、住宅ローン選びは金利だけでなく、融資手数料(定率型/定額型)、団信の扱い、将来の家計変動まで含めた総合判断が必要で、自力で最適化するのは難しい場合があります。

そこでおすすめなのが「マネーキャリア」の無料相談窓口を活用することです。

家計やライフプランに合わせて返済計画を整理し、フラット35を含む複数ローンを比較しながら、後悔しない選び方をサポートしてもらえます。住宅ローン選びで迷う方は、ぜひ活用してみてください。

そこまで後悔はありませんが、住宅探しをする上で住宅ローンは切っても切り離せないので、パートナーと相談し合いながら今後を考えていく必要があると思います。強いて言えば、フラット35が通った段階で本当に今後大丈夫か、計画性を持つことをおすすめします。