この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

- 住宅ローン審査が通らない場合の主な相談先

- ファイナンシャルプランナー

- 住宅ローン診断士

- 金融機関

- 住宅金融支援機構

- 住宅ローンの審査が通らない場合はFPの無料相談を活用してみよう

- 住宅ローン審査が落ちる理由

- 収入が低い場合

- 借入希望金額

- 物件の問題

- 信用情報に問題がある場合

- 他での借入が多い場合

- 年齢が高い場合

- 健康状態が悪い場合

- 申告内容に虚偽があると判断された場合

- 住宅ローン審査が通らなかった場合の対応策

- 収入・勤続年数・健康状態に問題がありそうな場合

- 信用情報に問題がありそうな場合

- 年齢に問題がありそうな場合

- 物件に問題がありそうな場合

- 借入希望金額に問題がありそうな場合

- 再審査を申し込む

- 他の金融機関に申し込む

- 住宅ローン相談前に準備しておくもの

- 購入する物件が決まっていない場合

- 購入する物件が決まっている場合

- 専門家に相談する場合

- 住宅ローンの審査に通らなかった場合に利用したい無料相談サービス

- 住宅ローンの審査に関する相談におすすめの相談サービス:マネーキャリア

- 【まとめ】住宅ローン審査が通らない理由を把握してできることをしよう

住宅ローン審査が通らない場合の主な相談先

住宅ローン審査に落ちたとき、具体的にどこに相談すれば良いのでしょうか。相談できる相手は主に以下の4箇所です。

- ファイナンシャルプランナー

- 住宅ローン診断士

- 金融機関

- 住宅金融支援機構

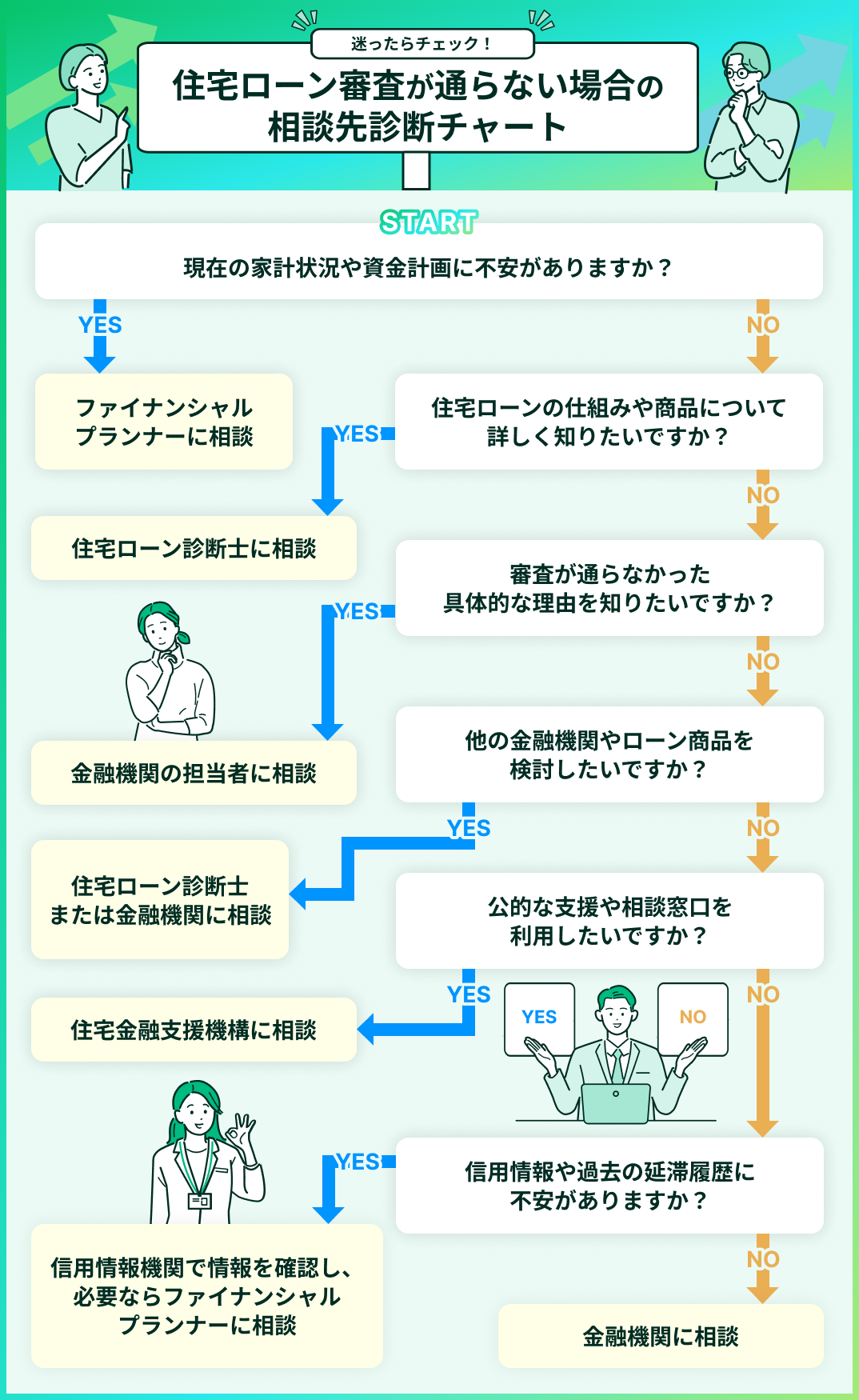

それぞれの相談先には特徴やメリット・デメリットがあり、状況に応じて適切に使い分けることが重要になります。まずは、下記画像をチェックしてあなたに合う相談先をみつけてください。

ファイナンシャルプランナー

FPはお金の専門家として、住宅ローン審査に不安がある方に有効な改善策を提案できます。住宅ローンだけでなく、家計全体を踏まえた返済計画や資金計画を立てられるのが大きな強みです。

特定の金融機関に属さないFPなら、借入希望額が高すぎる場合の予算見直しなど、審査に通らない要因を一緒に考え、具体的な改善策を総合的にサポートしてくれます。

住宅ローン診断士

住宅ローン診断士は、住宅ローン分野に特化した専門資格を持つプロフェッショナルです。FPが家計全体を俯瞰した助言を行うのに対し、住宅ローン診断士は審査基準や金融機関の最新情報に精通し、より専門性の高いサポートを提供します。

審査に落ちた理由を分析し、通過に向けた具体的な改善策を提示できるのが強みです。借入可能額や適切な返済期間、金利タイプの選択といったプランニングを的確に行い、無理のない返済計画を立てるサポートを受けられます。

金融機関

住宅ローン審査に落ちた際、金融機関への相談は有効な選択肢の一つです。銀行や信用金庫には「住宅ローン相談窓口」が設置されており、無料で相談できます。

担当者と直接話せるため、返済計画の立て方や金利タイプの選び方など、具体的で実務的なアドバイスを受けられます。たとえば「いくらまで借入可能か」「返済期間の適正年数」「固定金利と変動金利の選択基準」といった疑問にも、詳細な説明を受けることが可能です。

住宅金融支援機構

住宅金融支援機構は、住宅ローンに関する公的支援を担う独立行政法人です。旧住宅金融公庫の業務を引き継ぎ、民間金融機関と提携して長期固定金利ローン「フラット35」を提供しています。

平日・土日を問わず9時~17時に無料電話相談を受け付けており、公的機関ならではの中立的な立場で専門的なアドバイスを得られる点が特徴です。

フラット35の審査基準や民間ローンとの違い、返済困難時の救済制度(返済猶予など)についても幅広く相談できます。

住宅ローンの審査が通らない場合はFPの無料相談を活用してみよう

住宅ローン審査に落ちた場合、最終的に頼るべきはFPなどの専門家です。金融機関や住宅金融支援機構への相談も有効ですが、ケースによっては十分な解決策が得られないこともあります。

近年は、審査に落ちた後に独立系FPへ相談し、客観的なアドバイスを受けて別の金融機関で審査を通過したケースも多く報告されています。

住宅ローン審査が落ちる理由

さまざまなことが原因となって住宅ローンの審査に落ちることがあります。

住宅ローンの審査に落ちる理由は、下記の通り大きく分けて8つあります。

- 収入が低い場合

- 借入希望金額

- 物件の問題

- 信用情報にキズがある場合

- 他での借入が多い場合

- 年齢が高い場合

- 健康状態が悪い場合

- 申告内容に虚偽があると判断された場合

収入が低い場合

収入が低い、または安定していない場合、住宅ローン審査で不利になる可能性があります。審査では「安定性」と「継続性」が重視されます。

- 安定性:会社員や公務員など、定期的な収入が見込めるか

- 継続性:勤続年数が一定以上あるか(目安は3年以上)

高収入であっても、自営業やフリーランスは収入の安定性が低いと判断され、審査が通りにくい傾向があります。また、勤続年数が3年未満の場合は、融資条件を満たさないケースも少なくありません。

安定性・継続性に問題がないのに審査に落ちた場合は、別の要因が影響している可能性があります。

借入希望金額

借入希望額が高すぎると、住宅ローン審査で否決される可能性があります。

一般的に、借入可能額の目安は年収の8〜9倍程度とされ、それを超える金額を希望すると審査通過は難しくなります。

また、上限近くまで借りた場合、返済額は月収の30〜35%に達し、収入減少などがあれば返済が滞るリスクが高まります。そのため、金融機関は返済負担の大きさを理由に審査を厳しく判断する傾向があります。

物件の問題

住宅ローン審査では、物件の条件が原因で否決されるケースもあります。特に中古物件は担保評価が低く、新築に比べて融資が通りにくい傾向があります。

再建築不可の土地や借地権付き物件、築30年以上の建物は特に注意が必要です。土地に制限がある場合は利用価値が低く、築年数が経過した建物は担保評価がほぼゼロと見なされるためです。

日本の住宅市場では税制上の減価償却により建物価値が年数とともに大きく下がる仕組みがあり、木造は22年、鉄筋コンクリート造は47年が耐用年数の目安です。そのため、管理状態が良く居住可能な建物でも、融資対象として評価されにくい現状があります。

加えて、住宅ローン減税など新築優遇の制度も、中古物件が不利になる要因となっています。

信用情報に問題がある場合

信用情報に問題があると、住宅ローンの審査に通らないです。

信用情報とは、個人のお金の貸し借りや滞納の情報のことで、一般的に保証会社とよばれる組織が管理しています。

仮に銀行相手に滞納していなかったとしても、下記のような行為を行うと、それが信用情報として記録され、審査の際に信用情報に問題ありと判断されてしまいます。

- クレジットカード料金の滞納

- 携帯料金の滞納

- 消費者金融などのカードローンの滞納

- 自己破産

- 個人再生

- 任意整理

他での借入が多い場合

消費者金融やキャッシング、自動車ローンなどの借入が多い場合、住宅ローン審査が厳しくなります。

住宅ローンは総量規制(年収の3分の1までの借入制限)の対象外ですが、他の借入を含めた返済比率が高いと「返済能力が不足している」と判断され、審査に通らないケースがあります。

年齢が高い場合

年齢が高いと、住宅ローン審査は厳しくなります。

50代後半以降は年収が減少し、60歳を過ぎると再就職扱いで収入が大きく落ち、65歳以降は年金生活に入るため返済計画が不安定になりやすいからです。

特に40代以上で35年ローンを組む場合は、返済完了までの見通しが立ちにくく、審査通過が難しくなる傾向があります。

健康状態が悪い場合

健康状態に問題がある場合、住宅ローン審査が厳しくなることがあります。

多くの住宅ローンは団体信用生命保険(団信)への加入が必須であり、病歴や手術歴を申告する「告知書」の内容が審査に直結します。特に心臓病やがんなど重大な既往歴がある場合、融資が難しくなるケースが少なくありません。

申告内容に虚偽があると判断された場合

申告内容に虚偽があると判断されると、住宅ローンの審査に通らないことが多いです。

住宅ローンは、物件を信頼するというより「あなたを信頼して貸します」というものです。虚偽が発覚した時点で信頼関係は破綻します。

虚偽と判断されるものは下記の通りです。

- 告知書での病歴隠し

- 他社での借入隠し

- 投資用不動産に住宅ローンを不正利用

- 勤続年数の水増し

- 年収の水増し

住宅ローン審査が通らなかった場合の対応策

ここまで、住宅ローンの審査に落ちる理由を紹介してきましたが、状況に応じて適切に対応することで住宅ローンの審査を通過できる可能性があります。

住宅ローン審査が通らない場合の対応策は下記の通りです。

- 収入・勤続年数・健康状態に問題がありそうな場合

- 信用情報に問題がありそうな場合

- 年齢に問題がありそうな場合

- 物件に問題がありそうな場合

- 借入希望金額に問題がありそうな場合

- 再審査を申し込む

- 他の金融機関に申し込む

収入・勤続年数・健康状態に問題がありそうな場合

収入・勤続年数・健康状態に不安がある場合、一般的な金融機関の住宅ローンは通過が難しい傾向があります。勤続年数は時間とともに改善できますが、収入や健康状態は必ずしも変わるとは限りません。

このようなケースでは、フラット35の利用が有効です。フラット35は団体信用生命保険(団信)への加入が必須ではなく、一般ローンが組めない方でも利用しやすい商品です。金利は35年固定で1.3%以上とやや高めですが、返済中に金利が上昇しない点が大きな安心材料です。

ただし、団信に加入しない分、万が一の場合は残債を家族が引き継ぐ必要があります。生命保険の加入や十分な貯蓄の確保、収入を補うための備えなど、リスク管理を徹底することが欠かせません。

信用情報に問題がありそうな場合

信用情報に不安がある場合は、信用情報機関への開示請求で現状を確認することをおすすめします。

開示手数料は500〜1,000円程度で、自分の信用履歴を正確に把握できます。

年齢に問題がありそうな場合

年齢が理由で審査が厳しい場合は、ペアローンや親子リレーローンの活用を検討するのがおすすめです。 配偶者や子どもと共同で借り入れを行うことで、審査通過の可能性が高まります。

ただし、連帯保証人としての責任や返済負担が生じるため、将来のリスクも踏まえて慎重に判断することが重要です。

物件に問題がありそうな場合

物件に問題がある場合は、担保や保証人の追加で審査通過の可能性を高められます。他に土地や資産があれば担保として提供し評価を上げることが可能です。

ただし、追加担保が用意できないケースが多いため、一般的には家族などを連帯保証人に設定する方法が取られます。

借入希望金額に問題がありそうな場合

借入希望額が高すぎる場合は、借入額を引き下げるのが有効です。返済負担が軽減され、審査通過の可能性が高まります。

ただし、その分物件選びには妥協が必要です。具体的には以下のような対応策が考えられます。

- 親族の土地を活用する

- 注文住宅ではなく建売住宅を選ぶ

- コストを抑えたハウスメーカーを利用する

- 延床面積を小さくする

- 住宅ローンが利用しやすい中古住宅を検討する

再審査を申し込む

上記の対策で条件を改善できた場合は、再審査を受けることで承認される可能性があります。

ただし、審査落ちの原因を解消しないまま再申請しても結果は変わりません。原因を見極め、必要な改善策を講じたうえで再審査を申し込むことが重要です。

他の金融機関に申し込む

条件を改善しても審査に通らない場合でも、別の金融機関では承認される可能性があります。

住宅ローンの審査基準は金融機関ごとに異なるため、「A銀行では否決されたが、B銀行では承認された」というケースは珍しくありません。一度の審査落ちで諦めず、複数の金融機関で比較・検討することが重要です。

住宅ローン相談前に準備しておくもの

住宅ローンの審査に落ちた場合に、住宅ローン相談を利用することで問題が解決する可能性があります。

住宅ローン相談前に準備しておくものを、下記3つの場合に分けて紹介します。

- 購入する物件が決まっていない場合

- 購入する物件が決まっている場合

- 専門家に相談する場合

購入する物件が決まっていない場合

購入する物件が決まっていない場合は、下記資料を準備して住宅ローン相談に臨むことが必要です。

- 源泉徴収票(会社員)

- 過去3年分の確定申告書および決算書(自営業や会社経営者)

- 健康保険証

- 住宅ローン以外のローン残債証明(他で借入がある場合)

購入する物件が決まっている場合

購入する物件が決まっている場合は、先ほどの4つの資料に加えて下記資料を準備してください。

- 物件の概要が分かるもの(チラシやパンフレット)

- 販売図面

- 販売価格がわかるもの

- 顔写真付きの身分証明書(事前審査をする場合)

- 認印(事前審査をする場合)

専門家に相談する場合

専門家(FP)に相談する場合、住宅ローン関連以外の資料もあると、より深い相談ができます。

- 毎月の支出が分かるもの(家計簿やクレジットカードの利用明細)

- 年金加入歴の分かるもの(ねんきん定期便)

- 生命保険証券

- 貯蓄残高がわかるもの(通帳)

住宅ローンの審査に通らなかった場合に利用したい無料相談サービス

住宅ローン審査に落ちた場合は、原因の分析と適切な対応策の検討が欠かせません。複数の金融機関を比較するのは容易ではないため、中立的な立場で複数のローンを比較できる窓口を活用するのが効率的です。

おすすめはマネーキャリアです。独立系FPが担当し、特定の金融機関に偏らない客観的なアドバイスを提供します。

審査に落ちた理由を分析し、改善策を提示してくれるため、次回の審査に備えた具体的な行動プランを立てることができます。

住宅ローンの審査に関する相談におすすめの相談サービス:マネーキャリア

住宅ローンに関する全ての悩みにオンラインで解決できる

マネーキャリア:https://money-career.com/

<マネーキャリアのおすすめポイントとは?>

・お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、優秀なFPのみを厳選しています。

・住宅ローンだけではなく、資産形成や総合的なライフプランの相談から最適な解決策を提案可能です。

・担当する専門家のFP資格保有率は100%であり、満足度98.6%、相談実績も80,000件以上の信頼と実績のある窓口です。

<マネーキャリアの利用料金>

マネーキャリアでは、プロのファイナンシャルプランナーに何度でも無料で相談できるので、相談開始〜完了まで一切料金は発生しません。

20代女性

住宅ローンのローン形態、借入先、金利タイプがわかりやすかったです!

30代女性

住宅ローンを中心としたライフプランの相談もできました!

偶然見つけて相談しましたが、とても親身に対応していただきました。無理なローンを組む前に冷静に考え直せて、本当に感謝しています。

40代男性

自分に最適な住宅ローンの借入額がわかりました!

住宅ローンと家計の見直しを一緒に相談しました。自分の試算に不安がありましたが、相談後はモヤモヤが解消されて気持ちがすっきりしました。

【まとめ】住宅ローン審査が通らない理由を把握してできることをしよう

ここまで、住宅ローン審査が通らない場合の原因や対策、相談時に準備すべきポイントを解説しました。 審査に落ちた理由はさまざまですが、原因を正しく把握し適切に対応すれば、再審査で承認される可能性は十分にあります。

また、専門家に相談することで、借入可能額や返済計画について具体的なアドバイスを受けられます。単一の金融機関だけで相談を終えると、原因が見えないまま解決策を見逃すこともあるため注意が必要です。

住宅ローンに精通したFPに何度でも無料で相談できるマネーキャリアを活用すれば、状況に合った改善策を見つけやすくなります。登録はわずか1分で完了するので、まずは気軽に相談して住宅ローン審査突破への第一歩を踏み出しましょう。

住宅ローンだけでなく、投資信託についてもとても分かりやすく説明してもらえました。質問にも丁寧に答えていただき、相談して本当に良かったです。